Как правильно написать необходимую долговую расписку

При взыскании задолженности по суду факт заверки долговой расписки нотариусом не сыграет решающей роли. Суд признает правомерность претензии, при условии полного документарного отражения параметров, влияющих на юридическую силу документа.

Нотариус откажет в заверении только одной записи о выдаче денежных средств одним физическим лицом другому. Факт передачи денег — часть договора займа. Юрист заверит запись о передаче и договор одновременно.

Нотариально заверенный документ придает дополнительную значимость процессу передачи денег и оказывает психологическое воздействие на получателя кредита, стимулируя должника к выполнению обязательств.

Отсутствие нотариального оформления не препятствие для признания записи официальной бумагой. Необходимо заверить долговую расписку и договор займа у нотариуса случае, если сумма займа превышает десять минимальных размеров оплаты труда.

Передача денег может осуществляться в присутствии юриста, который, последствии, выступит свидетелем на судебном процессе.Если есть сомнения в правильности написания обязательства, помощь грамотного юриста окажется не лишней.

При самостоятельном оформлении документа, обязательно пишется вся контактная информация получателя займа. Не допускается наименование участников процесса с употреблением кличек и прозвищ. Необходимо отразить причину передачи денег, указать сумму, срок, на который выдаются финансы, а также порядок возврата.

В образцах часто предлагается указывать место работы должника для облегчения процесса его возможного поиска и идентификации.

Если в документе не указывается, что сумма должна быть возвращена, а только отражается сам факт передачи денег, то даже в судебном порядке вернуть их будет проблематично. Мошенник может заявить, что данная сумма была ему подарена, а не одолжена.

Если не указывается сумма, то недобросовестный должник просто вернет значительно меньшую сумму. Если не указаны сроки возврата – то деньги могут находиться у заемщика на протяжении всей его жизни. Обязанность по возврату долга перейдет по наследству.

При неправильных паспортных данных или имени участников процесса возникает опасность, что мошенник откажется возвращать средства, мотивируя это тем, что деньги взял не он или возвращать их нужно неизвестному лицу с другой контактной информацией, а не держателю расписки. Обязательно следует сличить образец подписи под обязательством с данными в паспорте.

Согласно действующего законодательства, свидетельские показания по факту передачи денежных средств судом не учитываются. Однако, свидетели могут показать, что передача была совершена без давления со стороны заимодавца или третьих лиц. Присутствие свидетелей желательно при передаче суммы денег свыше десяти тысяч рублей.

Они контролируют процесс подсчета денег и удостоверяют, что была передана вся сумма полностью. Каждый из свидетелей собственноручно делает запись о факте передачи денег. Подписи их должны совпадать с паспортным образцом.

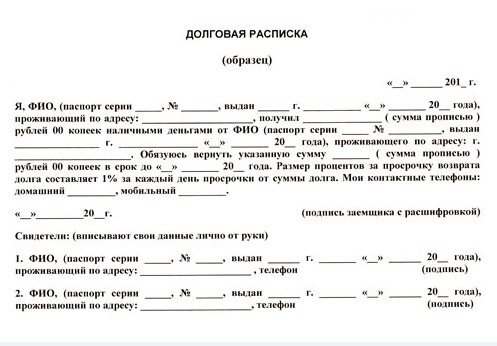

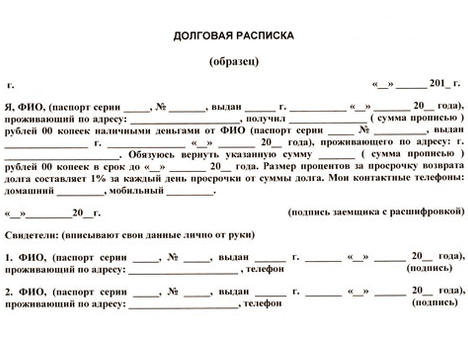

Чтобы не допускать ошибок, следует перед написанием обязательства ознакомиться с образцами аналогичных документов в сети интернет или проконсультировавшись у юриста. Частыми ошибками являются отсутствие полных данных, позволяющих стопроцентно идентифицировать получателя долга, подписи, не соответствующие образцам в паспорте, отсутствие указания на возвратность средств.

Не указанная сумма неустойки или ежедневного процента за просрочку платежа так же являются ошибками. Подписи, не соответствующие паспортным образцам – ошибка.

Традиционной формы написания документа нет. Правда, он должен включать в себя следующие данные, которые гласят о том, что сделка состоялась:

- ФИО обеих сторон;

- дату рождения;

- паспорт;

- место прописки и проживания должника и кредитора.

Еще один важный пункт каждой расписки – это временные рамки, на период которых обычно дается долг. Для этого важно указание точно даты. Если возврат денег не произошел даже после последнего дня, то произойдет начисление процентов. Набирать на компьютере текст не рекомендуется, лучше всего заполнять договор от руки.

В Гражданском кодексе статье 163 говорится о том, что все документы необходимо заверять нотариально, если:

- обе стороны подписываемого договора согласны сделать это;

- это предусматривается законодательством РФ.

Получается, что подобное требование вовсе не обязательное. Но если у вас крупная сумма, то к нотариусу лучше всего все же сходить. Кстати, следует знать, что нотариус не станет заверять вашу расписку как официальный документ. Он только удостоверит договор займа.

Случаи бывают разные, поэтому срок исковой давности может быть приостановлен из-за:

- форс-мажорных обстоятельств (это могут быть ЧП случаи, которые невозможно решить на раз-два);

- моратория, накладываемого Правительство РФ;

- службы участков договора в армии (если произошел перевод в военное положение);

- медиации, если обе стороны были согласны пойти на такое;

- принятия закона, который приостанавливает действие долговой расписки.

В случае, если заемщик умер

После такой неприятной новости, займодатель должно выяснить, было ли у заемщика имущество, и на кого оно оформлено. Необходимо подать претензию, чтобы долг был возвращен. Как правило, такая претензия подается правопреемнику скончавшегося заемщика. Имущество точно так же как и долги – наследуются.

Важно укладываться в тот срок, который и обговаривался первоначально, и написан в документе. В случае, если заемщик не может связаться с займодателем, то возврат долга вполне можно оформить у нотариуса. Если же вовремя не выплачивать сумму, то заемщик вполне может подать в суд.

Для чего вообще нужна эта расписка?

Это своего рода как гарант в получении выдачи займа. Более того, заемщик должен зафиксировать у себя, что отдал деньги. Если между двумя сторонами возникнет спор о невозвращенной сумме денег, именно долговая расписка станет веским доказательством того, что все выплаты были произведены в срок. Имея на руках подобный документ, есть определенная защита от дальнейших посягательств о востребовании полной суммы долга и уплаты всех процентов. Имея при себе такую бумагу, кредитор не сможет потребовать выплатить денежную сумму вторично.

О том, что говорит закон о долговой расписке

Взяв часть 1 из статьи 808 Гражданского Кодекса РФ, можно сделать вывод, что вписывать размер суммы займа – обязательно. В части 2 статьи 808 говорится, что данный договор между двумя сторонами подтвержден, т.е. долговая расписка служит юридическим основанием и обоснованием, что можно предъявить, если денежная сумма не выплачена, или, наоборот, отдана кредитору.

Юридическая сила

Сила договора имеет место быть. Как правило, договор займа заключен в том случае, если была отдана первая часть денег. Закон имеет право привязать договор к фактическим действиям займодателя, т.е. к передаче денег.

Вверху листа необходимо написать заглавным буквами слово «расписка». После этого на следующей строчке вписываете дату, месяц и год заполнения документа. Затем, расписка начинается с фамильных данных заемщика, серию и паспорт которого так же важно прописать понятными цифрами. Если имеется паспорт, то необходимо вписать, кем он выдан, в каком городе и когда.

Адрес прописки и проживания так же важен. После того, как заемщик впишет свои данные, к заполнению документа приступает заимодавец. Здесь вписывается то же самое: имя и фамилия, серия и номер паспорта, адрес проживания и прописки. Чуть ниже необходимо обозначить сумму, которая дается в долг. Помните, что они заполняется сначала цифрами, а затем вписывается буквами.

Под суммой заемщик обязан расписать как в паспорте. С этого момента перед человеком, которому заняли деньги, есть ответственность, т.е. долг, который он обязан возвратить в указанный срок. Кстати, о дате возврата денежной суммы так же необходимо договориться и вписать ее в документ. Каждый человек расписывается еще раз чуть ниже. Теперь, с этим документом можно направляться к нотариусу, чтобы заверить его.

Нотариус здесь нужен для того, чтобы придать документу большую значимость. Конечно же, данная услуга абсолютно не бесплатная, она стоит денег, но лучше подстраховаться, чем не заверять документ вообще. Да и печать нотариуса дает человеку надежность документа. В случае, если заемщик не будет выплачивать большую сумму денег, кредитор обязательно обратиться в суд.

Но если расписка не заверена, то будут оформляться всевозможные графологической экспертизы подлинности. Вот почему очень важно сходить к нотариусу и поставить печать. Такое бывает очень редко, когда дело доходит до суда. Но всё-таки лучше лишний раз задуматься о добросовестности, чем расписаться на бумаге, на которой нет штампов.

При занимании крупной суммы денег, будет не лишним задуматься о договоре между сторонами. Во-первых, это гарантия, что все будет хорошо между заемщиком и займодателем. Во-вторых, это личный календарь выплат заемщика. В-третьих, долговая расписка лучший формальный документ, который можно заверить, это своеобразная страховка.

Долговая расписка представляет собой документ, согласно которому одна сторона передает денежные средства, а другая их принимает.

Форма долговой расписки не утверждена никаким нормативным правовым актом. Соответственно, если исходить из требований Гражданского кодекса, то она может быть составлена в простой письменной форме.

Долговая расписка (бланк) может быть написана от руки или напечатана на компьютере. Наш совет – пишите от руки, чтобы при помощи проведения почерковедческой экспертизы была возможность доказать в суде, что расписка была написана именно должником.

Таким образом, форма расписки может быть рукописной и машинописной; предусматривается вариант устной договоренности между гражданами об условиях и сумме займа. Но Гражданский кодекс устанавливает, что если сумма долга превышает 10 000 рублей, то документ должен быть составлен в письменной форме.

Согласно Гражданскому кодексу (статья 163), обязательному нотариальному заверению подлежат сделки в случаях:

- если это предусмотрено законом;

- если стороны выразили такое намерение.

- Данные должника. Чтобы документ имел юридическую силу, нужно указать заемщика, но не обязательно приводить полные паспортные данные. Главное, чтобы документ позволял идентифицировать личность. Фамилии, имени, отчества и адреса на момент составления договора достаточно. Хорошо, если вы указали паспортные данные, но даже без них документ можно использовать в качестве доказательства в суде.

- Сумма займа. Обязательно нужно указать точную сумму полученных денежных средств.

- Дата. В расписке должна быть указана дата, когда заемщик обязуется вернуть средства. Если в документе сроки возврата долга не прописаны, кредитор не сможет предъявить должнику претензии, в том числе и об уплате процентов. Процесс взыскания затянется.

- Обязательства о возврате средств. Как и в случае со сроками возврата денег, если в документе не прописаны обязательства, с юридической точки зрения нельзя будет считать факт передачи денег займом.

- Подпись должника. Подпись кредитора не является обязательным условием, достаточно подтверждения обязательств со стороны заемщика.

Риск для заемщика

Как правило, все ссуды физическим лицам делят на несколько больших групп:

- Банковские кредиты. В этой категории все детали и операции формализованы и задокументированы в виде кредитного договора и дополнений к нему, так как банки стремятся максимально снизить риски невозврата.

- Займы многочисленных микрофинансовых организаций, при выдаче которых также составляется договор определенной формы. В нем прописаны все важные условия, права и обязанности сторон.

- Собственно личные займы, которые могут выдаваться как организациями, так и частными лицами.

Именно последняя группа займов, как правило, вызывает много споров и разночтений, так как соответствующее оформление отдается на откуп заключающим сделку сторонам. Дело в том, что при выдаче займа физические лица, как правило, не утруждают себя заключением письменного соглашения, а в результате их споры могут дойти даже до суда. При этом отсутствие договора займа либо расписки заемщика не дает заимодавцу возможности доказать свою правоту.

Все займы физических лиц условно можно разделить на две категории:

- Беспроцентные – наиболее распространенные. Они могут быть как на совсем маленькие суммы (например, пара сотен рублей в долг до зарплаты), так и на довольно значительные (к примеру, вы можете занять у родственников на покупку недвижимости, ремонт, лечение и т.д.). Такие займы, очевидно, характеризуются отсутствием процентов за пользование средствами – заемщик возвращает именно ту сумму, которую брал в долг.

- Под проценты (аналог кредитов). Такие займы могут предоставлять друзья и знакомые, работодатель, третьи лица, профессионально занимающиеся выдачей денег в долг. От банковских ссуд займы под проценты отличаются, как правило, системой начисления переплаты. Обычно в займах она упрощена – определяется некий процент, который заемщик обязан вернуть вместе с «телом» ссуды.

Какой бы вид займа ни выбрали должник и кредитор, долг должен быть возвращен полностью и в срок. И вот на этом этапе часто возникают проблемы и разногласия – займодавец может оказать «нечист на руку» и требовать с заемщика больше, чем было оговорено изначально, а последний и вовсе может исчезнуть вместе с занятыми средствами.

Чтобы сократить негативные последствия этих и многих других ситуаций до минимума, закон предусматривает составление долговых расписок при выдаче займа одного физического лица другому, причем на суммы от 10 МРОТ (в 2016 году 10*100=1000 рублей) документальное оформление сделки является обязательным. Только с помощью официального документа заемщик и заимодавец смогут согласовать друг с другом все спорные моменты, а также гарантировать себе спокойный возврат долга.

- Досрочное требование о возврате долга;

- Изменение в одностороннем порядке графика погашения, процентной ставки;

- Повторное требование об оплате – если заимодавец «забыл» вернуть заемщику расписку после погашения долга;

- Возмещение долга за счет имущества заемщика и т.д.

Чтобы обезопасить себя от подобных неприятностей, заемщику достаточно грамотно составить долговую расписку, где будут подробно описаны все детали сделки. В таком случае при возникновении разногласий можно передать дело в суд либо решить его с помощью юриста.

Для чего так нужны в расписке все данные двух сторон?

- Данные о должнике необходимы, чтобы идентифицировать его личность. Имея на руках все данные, можно прийти в суд, если должник не отдает долг.

- Факт задолженности, который прописан на бумаге, действительно говорит о том, что договор был заключен в реальности.

- Сумма долга необходима для того, чтобы точно знать, сколько денег было отдано взаймы. Размер процентов так же нужен, чтобы быть в курсе, сколько их начислять, если вовремя не будет отдан весь долг.

- Дата возврата долга важна, чтобы определить крайний срок исковой давности по требованию. Если нет даты, то долговая расписка считается недействительной.

Частые ошибки при составлении

При составлении документа человек может допустить неточности, это приведет к неприятным последствиям – человек в итоге ничего не получает.

Ошибки:

- Информация о должнике написана неправильно. Если паспортным данным лица уделяется недостаточное внимание, тогда кредитору будет нелегко доказать, что именно это лицо подписало документ.

- Неверно выдана форма написания документа.

- Сумма долга прописана только цифрами. Это связано с тем, что цифры можно подделать, и это приведет к спорным ситуациям, возникающим в суде, поэтому сумму потребуется указать прописью – обязательное условие.

- Нет фразы «Деньги получил лично». Если нет предложения, тогда заемщик может утверждать, что расписку составил, но денежных средств так и не получил.

- Нет цели, задачи, для которых взяты деньги (покупка необходимой одежды, обуви, электроники, оплата кредита).

- Не написана точная дата возврата суммы денежных средств.

На деле есть случаи, рассказывающие о том, что расписка может быть составлена абсолютно неправильно. Все это в дальнейшем сделает взыскание невозможным.

- Если в на бумаге нет ФИО лица, которое заняло крупную суму денег. Очень часто подобные ошибки можно встретить среди друзей и родственников. Такой документ для них не более, чем формальность. Но если возникнет спор о возврате денежной суммы, то придется установить почерковедческую экспертизу, что является не самой приятной процедурой.

- Если документ вроде бы составлен верно, а факта получения займа заемщиком нет. Это говорит о том, что договоренность о займе есть, а о получении – нет.

- Если не указан срок возврата денежной суммы, нет условий возврата и назначения. Эта формулировка документа даст заемщику возможность вообще не выплачивать долг.

- Если в расписке нет условий займа и выдачи. Неизвестно, целевой это займ или беспроцентный.

- Если долговая расписка напечатана на компьютере. Такая форма документа не позволяет ставить подписи собственноручно. Так же, здесь невозможна почерковедческая экспертиза, если она понадобится. Если допустить эту ошибку, то можно затянуть со сроками отдачи долга, а так же потратить лишние финансы.

- Если есть исправления заемщиком. Любые исправления – не есть хорошо, особенно если дело касается займов. Все это может плохо повлиять на доказательство того, чтобы документ достоверен.

- Если в документе нет фразы «деньги получил лично», то выглядит это так, будто заемщик выплатил долг, а кредитор его на руки не получил. Поэтому, очень важно всегда при каждой выплате писать от руки, что долг был получен лично.

- Очень часто обе стороны очень неопытные, так как составляют неправильный документ расписки. Например, если в документе пропущена дата рождения, фамилия, имя, отчество прописаны не полностью или нет даты выдачи паспорта, то такая бумага не действительна. Необходимо вписывать абсолютно все данные о себе, ведь дело касается большой денежной суммы. Именно поэтому, обязательно посмотрите на пример, как нужно правильно оформлять долговую расписку. Кстати, даже нотариус будет проверять документ и, если увидит какие-то нестыковки, то не будет его заверять.

Что насчет свидетелей?

Чтобы как-то закрепить составление договора между двумя сторонами, то можно пригласить свидетеля, который подтвердит, что сделка состоялась, и будет знать, сколько заемщик должен по сумме долга.

Риск для заемщика

Как мы говорили, правильность оформления расписки играет огромную роль при возникновении в дальнейшем споров между сторонами. Так, заимодавец должен внимательно отнестись к следующим моментам:

- Заполнение расписки заемщиком от руки и соответствие подписи образцу в паспорте;

- Корректность всех указанных данных (паспортные, ФИО, адрес);

- Указание в расписке точной даты возврата средств – в случае ее отсутствия договор будет считаться бессрочным;

- Указание, что средства получены и сделка заключена добровольно;

- Соответствие параметров ссуды (сумма, проценты, график возврата) договоренностям.

Намеренное или случайное искажение заемщиком каких-то данных может привести к тому, что последний опротестует факт сделки или ее параметры в суде.

Как оформить сделку на бумаге?

Чтобы как-то засвидетельствовать тот факт, что заемщик выплатил весь долг займодавцу, можно предоставить человек чек, квитанцию или приходный ордер. Так же, оформляется еще одно обязательнство, в которой указывается, что все денежные средства получены кредитором. Это своего рода как подтверждение, доказательство, что перед заемщиком больше нет долгов.

Долговая расписка – документ, подтверждающий, что одна сторона дает деньги взаймы, а вторая принимает и обязуется своевременно вернуть.

В ГК РФ говорится – передача средств в долг всегда оформляется документально при сумме операции более 10 тыс. рублей. Если сделка не дотягивает до лимита, стороны могут ограничиваться устными договоренностями. Однако законодательство не запрещает им для собственного спокойствия закрепить условия на бумаге.

Долговая расписка составляется в произвольной форме по образцу:

- Указывается место составления (наименование населенного пункта).

- Сведения об обеих сторонах сделки (ФИО, данные по паспорту, место прописки). Информация указывается без сокращений, она должна на 100% соответствовать тому, что значится в документах заемщика и займодавца.

- Сумма займа, без округлений, не только цифрами, но и прописью. Указывается, что деньги выданы в долг под проценты, какова ставка. Если средства выдаются в валюте, укажите курс, по которому следует вернуть долг. Так вы обезопасите себя от потерь, связанных с колебаниями стоимости доллара и евро.

- Точная дата, когда заемщик получил деньги, и срок, в который их следует вернуть.

- Подпись заемщика. Желательно, чтобы она соответствовала образцу в паспорте. Если документ напечатан на компьютере, нужно попросить человека, берущего взаймы, написать свое ФИО от руки.

Рекомендуется ознакомиться с образцом долговой расписки, которая представлена ниже. Стороны могут дополнительно поместить в документ любые другие условия, которые кажутся им значимыми. Можно указать, что каждый день просрочки облагается пенями, исчисляемыми по конкретной ставке.

Сроки возврата долга

- Не указана сумма займа. Финансовые вопросы требуют точности.

- Не указаны или указаны слишком расплывчато сроки возвращения долга. Если договор не предусматривает никаких сроков, то нельзя сказать, что должник просрочил выплату.

- Недостаточно данных для идентификации должника. Необходимо не так много информации: ФИО, дата рождения и подпись.

- Подпись не принадлежит должнику. В этом случае документ отправят на почерковедческую экспертизу.

Заявка требования – это телеграмма, отправленная на адрес заемщика, обязательно с уведомлением о вручении. Отправляя телеграмму, сразу делайте ее копию. Текст простой: «Требую вернуть долг» – и сумма долга. Телеграмму доставят в течение 4 дней. Отсчитайте месяц с момента получения должником вашего требования, и если он не вернул долг по расписке, можете начинать тяжбу.

Оригинал расписки, который имеет юридическую силу, приобщается к материалам дела. Копию прилагать нельзя: были прецеденты, когда истец вкладывал в дело копию, получал свои средства в судебном порядке, а затем обращался с оригиналом в другой суд, где процедура повторялась.

Возврат долгов, даже с документами, составленными по всем правилам и имеющими юридическую силу, предполагает давление на недобросовестного заемщика. Никому не нравится спорить со вчерашними друзьями или хорошими знакомыми, поэтому намного выгоднее поручить это дело профессиональным коллекторам. Мы действуем исключительно в рамках закона, гарантируем результат и берем лишь небольшую комиссию за услуги.

Наша компания работает в правовом поле не нарушая закон и при этом добивается быстрого и эффективного решения проблем. Обращайтесь к нам, и сразу после подписания договора мы найдем вашего должника. Опытные специалисты проведут переговоры и смогут прийти к общему знаменателю: добиться возвращения средств на приемлемых для обеих сторон условиях. Только после возврата средств происходит расчет с нашими специалистами. «Центр эффективного взыскания» – надежная помощь в возврате долгов!

14.07.17

Юридическая сила

- ФИО, паспортные данные, прописка, место своего проживания — зарегистрированным по адресу ххххх …, контактный телефон человека, который взял в долг.

- Паспортные данные лица, одалживающего средства.

- Дата получения денег заемщиком (когда выдан заем).

- Точная дата возврата долга.

- Должник укажет, на какие цели ему требуется финансовая помощь – покупка медикаментов, мебели, оборудования.

- Подпись должника (обязательна).

- Потребуются свидетели, подтверждающие процесс получения займа.

После указания данных, еще раз все проверьте, для того чтобы случайно не сделать опечатки. Чтобы избавиться от долгового обязательства, недостаточно передать деньги из рук в руки. Потребуется факты, доказательства, которые подтвердят данный момент. Заемщик обязан в установленное время вернуть взятую сумму, тогда он избежит дополнительных проблем.

- Устная договоренность о сроках и сумме возврата средств – самый ненадежный способ, который грозит проблемами обеим сторонам сделки. Пострадать может и заимодавец, и заемщик – ведь вторая сторона может в любой момент самовольно изменить условия сделки или вовсе нарушить ее, а доказать свою правоту будет практически невозможно. Как правило, устными договоренностями ограничиваются только в случаях беспроцентных займов самым близким людям, которым заимодавец всецело доверяет.

- Договор займа – официальный документ, который содержит максимально полное описание предмета договора, прав и обязанностей сторон, форс-мажорных обстоятельств, процедуры возврата займа и т.д. Необходим при наличии у ссуды большого количества особых условий, при выдаче значительной суммы средств на долгий срок, а также в тех случаях, где кредитором является организация, ведущая свою деятельность с сфере кредитования физических лиц. Требует длительной подготовки, согласования текста соглашения с юристом и т.д. При возникновении разногласий суд может принять правильно оформленный договор займа в качестве подтверждения условий сделки и самого факта ее существования.

- Долговая расписка по функционалу схожа с договором займа, только в гораздо более упрощенной форме. Ее пишет сам заемщик, причем излагает факт получения денег и условия сделки (когда, как и под какие проценты).

Закон (а точнее, ст. 808 ГК РФ не предусматривает фиксированную форму долговой расписки или договора займа. Есть лишь уточнение о том, что ее составление обязательно при суммах долга более 10 МРОТ (1000 рублей).

Хоть законодательно форма расписки не оговорена, судебная практика и многочисленные споры между сторонами привели к тому, что к ней предъявляются вполне четкие требования во избежание разных толкований текста:

- Расписка оформляется в присутствии обеих сторон;

- В качестве дополнительного удостоверения добровольности сделки могут привлекаться свидетели;

- Расписка передается заимодавцу в момент выдачи ссуды;

- Если заем задокументирован с помощью долговой расписки, при погашении ссуды заимодавец обязан сделать на документе соответствующую надпись;

- Расписка оформляется заемщиком в обязательном порядке от руки, разборчивым почерком без помарок и исправлений. Печатные формы с подписьмю суд может не принять в качестве доказательства;

- Расписка должна содержать все существенные стороны соглашения;

- Подпись заемщика должна соответствовать подписи в паспорте;

- В случае займа на крупные суммы рекомендуется привлечение юриста и нотариальное оформление долговой расписки.

Таким образом, любая расписка – это официальный документ, и к ее составлению нужно подходить со всей ответственностью обеим сторонам.

- Нотариальное оформление не является обязательным при любой сумме займа;

- Оформление у нотариуса платное, а потому имеет смысл только при значительных суммах займа;

- Нотариус может дать совет по заполнению расписок, но не обязан это делать. В контору вы должны явиться уже с готовым текстом расписки;

- Нотариальное заверение происходит в присутствии заемщика и заимодавца. Не требуется присутствия свидетелей – подписи нотариуса достаточно для удостоверения сделки;

- Расписка оформляется в печатном виде непосредственно в нотариальной конторе, в отличие от обычных расписок, заполняемых заемщиком от руки.

Таким образом, нотариальное удостоверение расписки выгодно для обеих сторон сделки, но подразумевает некоторые финансовые затраты, поэтому целесообразно только при долге в крупных размерах. Стоит помнить, что обычная расписка, заполненная по всем правилам, имеет такую же юридическую силу, как и составленная у нотариуса.

На сегодняшний день система досудебного взыскания в России развита слабо – исключением могут являться только банки, которые имеют в штате соответствующие отделы. Однако для физических лиц их услуги, разумеется, недоступны. Многочисленные коллекторские агентства должны бы занять пустующую нишу, однако в нашей стране они функционируют на грани беззакония, а деятельность таких организаций ничем не регламентирована.

Единственным реальным и законным способом вернуть долг для заимодавца было и остается судебное взыскание. Для его запуска необходимо подать иск о нарушении заемщиком условий сделки и приложить к нему оформленную по всем правилам долговую расписку. После того как будет вынесено решение, взысканием суммы займа и процентов займутся судебные приставы.

Но в статье 163 ГК не зря говорится о нотариальном заверении сделки. Дело в том, что расписку как документ вам нотариус заверять не будет. Он может удостоверить договор займа и расписку – как составляющую часть договора.

Поэтому если вы собрались идти к нотариусу с одной только распиской, то будьте готовы к тому, то вам откажут в вашей просьбе.

Как быть в такой ситуации?

- Если по расписке деньги переданы не были, но у вас есть твердое намерение подстраховать себя от невыплаты долга второй стороной, составьте договор займа в простой письменной форме, приложите к нему расписку и отправляйтесь к нотариусу.

- Если по расписке деньги уже переданы, а вы все равно хотели бы заверить ее у нотариуса, бессмысленно составлять договор займа. Более того, расписка, составленная в письменной форме, уже имеет юридическую силу. А если должник не захочет вам возвращать деньги, независимо от того, заверен документ у нотариуса или нет, вам все равно придется обращаться в суд.

Гражданским кодексом не предусмотрено обязательное наличие свидетелей при составлении расписки. Делаем вывод: даже если свидетели и будут, они не удостоверят расписку и подписи сторон.

Но! Обратимся к статье 812 Гражданского кодекса, где четко сказано, что в случае заключения договора займа в письменной форме его оспаривание по безденежности свидетельскими показаниями не допускается. Исключение составляют случаи, когда договор заключался под влиянием насилия, обмана, угрозы и т. д.

Но! Если дело дойдет до суда, свидетельские показания будут очень кстати, например, в случае подтверждения обстоятельств, связанных с написанием расписки: где была написана, кем, было ли в отношении должника принуждение к написанию расписки и т. д.

Таким образом, если вы все же решили подстраховаться, образец долговой расписки со свидетелями можно найти здесь.

Расписка может быть заверена нотариусом или нет, составлена со свидетелями или без таковых – на ваше усмотрение. В нашей статье мы попытались привести основные доводы, которые могут побудить вас применить дополнительные способы страховки при составлении расписки. Воспользоваться ими или нет – вы выбираете сами.

- наличие особых обстоятельств, что регулируется законодательством;

- обе стороны пришли к заключению о том, что такой шаг необходим.

Чаще всего долговая расписка, заверенная нотариусом, становится результатом волеизъявления участников, заключенных между ними соглашений. Если документ с самого начала составлен правильно, то у него и без дополнительных шагов будет юридическая сила.

Как стоит себя вести в подобных ситуациях:

- Рекомендуется составить договор займа в простой письменной форме, если деньги еще не переданы, но есть желание дополнительно подстраховаться. После этого уже можно отправляться к нотариусу.

- Предыдущее действие будет бессмысленным, если средства уже были переданы. Более того, сами обычные расписки с письменной формой уже наделяются своей юридической силой. Придется обращаться в суд, если возникают хотя бы малейшие разногласия со второй стороной.

Для заверения расписки нотариусом заранее договоритесь с ним о его присутствии во время вашей сделки: так не возникнет никаких претензий по поводу легальности совершаемой операции

Частые ошибки при составлении

Если при написании соблюдать определенные условия, то нотариальная расписка о долге всегда будет иметь юридическую силу. Главное – чтобы не нарушались требования законодательства РФ:

- Документ пишется от руки тем лицом, которое и берет деньги в долг. Это станет подтверждением того, что получена определенная сумма либо вещи. Ручное составление важно, поскольку оно в случае судебных разбирательств позволяет провести дополнительную экспертизу.

- Начальная часть посвящена паспортным данным обеих сторон, их переписывают полностью.

- Если в пользование передается какая-либо вещь, то ее так же требуется описать максимально подробно. При работе с транспортным средством указывают модель и марку, год выпуска, номер VIN и другие подобные данные. Если речь идет о квартире, то создается подробная опись всего, что должно быть возвращено в целости и сохранности.

- Условия получения и возврата так же заслуживают отдельного внимания. Например, если предполагается наличие процентов за пользование средств. Надо указать ставку и дату, с которой начинается начисление. Сумму необходимо указать в буквах и цифрах, а также проставить валюту.

- Обязательно надо поставить дату составления. У любого документа есть срок давности, равный трем годам. В течение этого времени его можно предъявлять в суде в качестве доказательства.

- На последнем этапе документ подписывают, далее идет расшифровка подписи. Нужно ли долговую расписку заверять у нотариуса, обе стороны решают самостоятельно.

Закон определяет, что правильно составленная расписка имеет силу нотариально заверенного документа

У заемщика дополнительно проверяется паспорт. Тогда будет легко понять, соответствует ли действительности указанная им информация. Малейшие неточности приводят к тому, что документы и сами сделки слишком быстро оспариваются в суде.

Довольно часто встречаются ситуации, когда для составления документов приглашают свидетелей. В Гражданском кодексе этот пункт не рассматривается в качестве обязательного. Значит, даже если свидетели присутствуют, это не всегда добавляет веса самому документу либо подписям каждой стороны.

Свидетельские показания становятся важными, когда дело доходит до судебных разбирательств. Они смогут подтвердить обстоятельства, связанные с оформлением документа. Отдельно нужно узнать о том, сколько стоит у нотариуса заверить долговую расписку.

В законодательстве говорится о том, что заверять расписку у нотариуса, необходимо, если это предусматривает закон, или обе стороны сделки выразили на данный процесс согласие.

Исходя изданного положения, лица могут обойтись без нотариуса по составлению долговой расписки. При желании, если нужна помощь, можно обратиться за рекомендацией к опытному юристу, он даст необходимые советы и рекомендации, которыми воспользуется клиент.

Оформление сделки через профессионала имеет преимущества. Это снижает риск потери собственных денежных средств. Нотариус учтет тонкости, характеристики ситуации, поможет грамотно, в соответствии с законом составить расписку. В том случае, если возникнут некоторые сложности с процедурой возврата денег, потребуется меньше времени (не нужно предоставлять доказательства).

Гражданский Кодекс не говорит о необходимости привлечения свидетелей к процедуре оформления расписки. Если при подписании документа будут присутствовать только двое (кредитор и заемщик), он не потеряет юридическую силу.

Однако показания свидетелей придутся кстати, если возврат долга будет происходить в судебном порядке. Третьи лица расскажут об обстоятельствах заключения сделки, докажут, что не было обмана, насилия или принуждения,

Как правильно написать расписку при привлечении свидетелей? Нужно указать, что деньги в долг выданы в присутствии третьих лиц, указать их ФИО, паспортные данные, адреса прописки. Под этой информацией проставляется подпись присутствующих с расшифровкой, сделанной от руки.

Правила оформления письменного соглашения заемщика просты и логичны.

Существуют обязательные пункты, которые необходимо указать (по образцу, составляемой физическими лицами):

- Фамилия, имя отчество кредитора и должника;

- Дата рождения обоих участников;

- Паспортные данные заемщика и заимодателя;

- Фактический адрес проживания должника;

- Адрес по прописке должника;

- Сумма переданных денежных средств (цифрами и прописью);

- Срок и условия возврата;

- Величина процентов и неустоек, если это предусмотрено договором займа.

При необходимости указывается место работы должника и его контактный телефон. Если долг придется взыскивать по суду, лучше иметь долговую расписку, оформленную рукописным способом. Графологическая экспертиза позволит дополнительно подтвердить, что запись была сделана должником.

При написании документа следует убедиться, что получатель финансовых средств ставит подпись, соответствующую образцу его подписи в паспорте.

Заключение

Составление расписок позволяет участникам гражданских правоотношений получить дополнительное подтверждение самого факта передачи денег, имущества. Лучше заранее обратиться к специалистам по данному вопросу, чтобы получить дополнительную консультацию. Это позволить заранее изучить правовые аспекты заключаемой сделки.

https://www.youtube.com/watch?v=SSqYItOXD5I

При необходимости всегда есть возможность нанять юристов для представления интересов в суде. Только это позволит сохранить уверенность в том, что деньги в долг нотариально оформлены по всем требованиям законодательства.