Как я чуть не влетел на деньги

В 2005 году я купил гараж. Нашел объявление на «Авито» — продавался гараж в гаражно-строительном кооперативе — и договорился о цене в 80 000 Р. Составили от руки договор купли-продажи и при председателе ГСК я передал деньги. Документов никаких мне не выдали, но мою фамилию вписали в толстый гроссбух и вручили членскую книжку. Так я стал владельцем строения, похожего на сарай.

Я достроил и укрепил его — сделал новую крышу из железобетонных плит, перестроил переднюю стену и поменял ворота. Получилось капитальное железобетонное сооружение.

Через год к председателю ГСК приехала супружеская пара. Они хотели видеть того замечательного человека, который вместо их гаража воздвиг капитальное строение. Как позже вскрылось, много лет назад супруг проиграл гараж в карты собственному родственнику. Супруге он ничего не сказал, и она продолжала платить налоги и членские взносы в ГСК. Председатель, видимо, считал нормальным, что членские взносы за один гараж платят два человека, и никому ничего не говорил.

Супружеская пара хотела гараж назад. Мужчина отрицал, что он его проиграл в карты. Родственник, у которого я приобрел гараж, на телефонные звонки не отвечал. Вариантов было немного — либо договариваться, либо отдавать ключи от гаража и смириться с потерей денег.

Дело удалось решить мирно. Я объяснил, что земельный участок их — и они его получат в целости и сохранности. Но права на строения на этом участке никак не оформлены. Поэтому я разберу все, что построил, и уже сейчас готов дать объявление, что продаю бетонные плиты со скидкой.

Мои доводы сработали. Нам удалось договориться — я отдал супружеской паре 20 000 Р в обмен на письменный отказ от права пожизненного наследуемого владения. Я не их наследник, поэтому по-другому оформить все было невозможно.

Они свое обещание выполнили. Земля при этом перешла к городской администрации. Я официально обратился в администрацию с просьбой передать участок мне в собственность. Администрация имела право отказать, но так как на этом месте ничего строить не планировалось — мне разрешили стать собственником участка. Позже я оформил на нее право собственности официально через Росреестр.

Мне еще повезло. Споры о гаражах в судах рассматривают постоянно, и решения не всегда в пользу владельцев гаражей.

Какие законы регулируют сделки при покупке гаражей

Большинство собственников участков не регистрируют новые постройки. В результате они не облагаются налогом. Такие постройки, как баня, сарай и летняя кухня, признаются хозяйственными строениями. С 2019 года они облагаются имущественным налогом. В чем заключается процедура?

Согласно ст. 401 Налогового кодекса РФ, все сооружения являются объектами недвижимости, если они прочно связаны с землей. При этом их перемещение невозможно без серьезного ущерба конструкции.

Они должны иметь самостоятельное хозяйственное назначение и выступают обособлено в гражданском обороте. Так, сарай и баня могут передаваться арендатору по отдельности.

В результате эти сооружения признаются объектами недвижимости, за которые необходимо платить налог.

Если человек одновременно является инвалидом и пенсионером, ему не нужно платить имущественный налог на постройку любого назначения и любой площади. Постройка может быть как жилого, так и нежилого назначения. В результате, у такого лица есть возможность не платить налог за хозяйственную постройку площадью до 50 кв. м., расположенную в садоводческом товариществе.

Если недвижимость не находится на кадастровом учете, с 2019 года за нее устанавливается двойной земельный налог.

Налог распространяется на имущество, расположенное на придомовой территории. При этом речь идет только о земле, владельцами которых являются физические лица. Данные изменения распространяются не только на дачников, но и на жителей деревень. Пенсионеры также будут платить за все постройки, кроме одной.

Сумму налога рассчитывает инспектор налоговой службы. Для этого он использует средние показатели по всем данным. Общая сумма делится на количество участков, указанных в документе. В результате получается сумма, применяемая ко всем землям.

Обратите внимание! На сегодняшний день кадастровая оценка земель проводится не реже, чем 1 раз за 5 лет. Но она не может проводиться чаще одного раза за 3 года. Именно от ее размера зависит размер налога.

Речь идет об оплате обычного налога на имущество физических лиц, который должен вносить каждый собственник, начиная с 1992 года. В 2016 году внесены поправки в главу 32 Налогового кодекса РФ, согласно которым все хозяйственные постройки признаются объектами налогообложения наравне с жилыми строениями.

| Налог оплачивается только за капитальные постройки | Это те постройки, которые нельзя переместить без нарушения конструкций. |

| Размер площади от 50 кв. м. | До этого размера действует льгота. |

| Право собственности | Облагаться могут только те объекты, на которые оформлено право собственности. |

Важно! Сначала необходимо оформить право собственности на постройки. Только после этого можно обратиться с соответствующим заявлением в налоговую инспекцию.

Уведомление налоговой службы – обязанность всех налогоплательщиков, являющихся собственниками земельных участков с постройками. Это необходимо сделать до 31 декабря отчетного года. Необходимо учесть, что налоговая может самостоятельно начислить налог, так как между Росреестром и ФНС РФ осуществляется информационный обмен. Но в этом случае устанавливается повышенная ставка 0,5 %.

Согласно ст. 401 Налогового кодекса РФ, стандартная ставка составляет от 0,1 до 0,3 % от кадастровой стоимости объекта имущества.

Конкретная ставка устанавливается на местном уровне и может отличаться в зависимости от региона и района. Более чем на 80 % территории страны действует ставка 0,3 %.

У собственника всегда остается возможность подать уведомление. В этом случае налоговый инспектор внесет поправки и сделает перерасчет.

Если раньше льготники были обязаны предоставить соответствующие документы, начиная с 2019 года обязанность переходит в право. Если документы не будут представлены, инспекция самостоятельно запросит требуемые сведения. Но для этого гражданину необходимо подать заявление. После принятия решения налогоплательщик получит соответствующее уведомление.

Согласно ст. 407 Налогового кодекса РФ, граждане могут не платить налоги на постройки, размер которых не превышает 50 кв. м. К таким объектам относятся теплицы, бани, сараи, гаражи и другие хозпостройки.

Так, если на участке есть баня площадью 45 кв. м., за нее не требуется платить налог. Но при этом необходимо направить соответствующее уведомление в налоговую инспекцию.

Важно приложить к нему документы о площади объекта.

К льготникам относятся следующие категории граждан:

- Герои СССР и Российской Федерации.

- Пенсионеры по выслуге лет и возрасту.

- Инвалиды детства любой группы.

- Инвалиды 1 и 2 групп.

- Члены семей военных и силовых служащих, погибших при исполнении обязательств.

- Лица, пострадавшие при испытаниях атомных устройств или радиации при ликвидации аварий.

Данные лица полностью освобождаются от оплаты по налогам за следующее:

- жилые дома;

- машиноместа;

- гаражи.

При этом они освобождаются от налога только за один объект. Если в собственности такого лица находится квартира и загородный дом, необходимо выбрать только один объект. Об этом необходимо уведомить налоговую инспекцию.

Если от налогоплательщика не поступает уведомление, налоговая инспекция считает, что гражданин пока не нуждается в предоставлении льготы. Но у заявителя есть возможность пересчитать оплаченные налоги за последние 3 года.

Новый налог они могут не платить на сарай, баню и теплицу, если площадь постройки не более 50 кв. м. Если площадь более 50 кв. м., можно не платить только за одну постройку.

Таким образом, с 2019 года требуется уведомлять налоговую службу обо всех постройках на участке. Если размер постройки более 50 кв. м., устанавливается налог на имущество. Лучше это сделать самостоятельно, чтобы налоговая инспекция не начислила увеличенный налог.

сюжет расскажет о новом налоге на хозпостройки

Вам помогла наша статья? Поделитесь в соц сетях!

Налог за гараж относится к местным сборам, а его уплата регулируется Налоговым кодексом РФ. В соответствии с данным законодательным актом, базовая ставка для гаража составляет 0,1 % от его кадастровой стоимости.

Это – верхнее ограничение, установленное на общегосударственном уровне. Органы местной власти могут определять и свои ставки.

Если гражданин сдает свой гараж в аренду, он обязан уплатить подоходный налог на гараж. В 2020 году для физических лиц он начисляется с момента регистрации сооружения и составляет:

- до 0,1 % при стоимости до 300 тысяч рублей;

- от 0,1 до 0,3 % при стоимости от 300 до 500 тысяч рублей;

- от 0,3 до 2 % при стоимости более 500 тысяч рублей.

Сбор за землю

Чтобы понять, взимается ли ежегодная плата за гараж, стоит помнить, что за землю нужно платить, даже если сам объект на ней еще не построен.

С точки зрения водителя — здание, в котором хранят, паркуют и обслуживают автомобили или другие транспортные средства. У хозяина гаража нет проблем со стоянкой во дворе, его место не займут посторонние, а угнать автомобиль будет намного сложнее. Многие не используют гаражи по назначению, а превращают в склады для имущества или переделывают так, чтобы там можно было жить — например, пристраивают к гаражу сверху 1—2 жилых этажа, проводят туда водопровод или канализацию.

А вот в российском праве это уникальное понятие. С гаражом, в зависимости от ситуации, могут быть такие варианты:

- Движимое имущество — если, например, это навес, гараж без фундамента или гараж-ракушка, который можно переместить.

- Недвижимое имущество — если у него есть фундамент и переместить без разрушения его невозможно. Оно может находиться на земле, принадлежащей владельцу на праве собственности или на праве пожизненного наследуемого владения.

- Недвижимость или временное сооружение, которое находится на арендованной земле. Причем договор аренды может быть оформлен на организацию — например, гаражный кооператив. А может — на частное лицо. Так бывает, если человеку дали землю в аренду, например под строительство огорода или дачи, а он там еще и гараж построил.

- Строение, которое оформлено в Росреестре.

- Строение без официальных документов.

Покупка гаража в России похожа на лотерею

Статус земли под гаражом — это наиболее сложный и запутанный вопрос. Существует слишком много форм владения землей под гаражом, каждая из которых создает свои проблемы. Если это современный участок земли, который взяли в аренду именно под строительство гаражей, оформить землю в собственность без проблем возможно. Хотя уже тут могут возникнуть проблемы с межеванием земельных участков, особенно если гаражные соседи уже оформили собственность на землю давно. Например, при попытках размежевать участок под своим гаражом можно будет столкнуться с тем, что новые данные спутниковой съемки покажут, что ваш гараж стоит на участке соседей.

Если речь про гаражные кооперативы, которые были созданы еще во времена СССР или появились в 90-х годах, прогнозировать проблемы, с которыми вы можете столкнуться, практически невозможно. Вот какие есть только на первый взгляд.

- Выделение доли в земле. Вам нужно согласие всех членов кооператива, чтобы выделить вашу долю в земле в натуральном виде — как участок под гаражом. Это уже проблема: собрать всех собственников и получить их согласие.

- Условия, на которых земля предоставлена кооперативу, срок предоставления и возможность расторгнуть договор на землю под гаражами. Наиболее частый способ приобретения гаражей в таких кооперативах — покупка членской книжки. Но это риск — купить только членство в ГСК и не связываться с оформлением собственности на строение и землю. В таком случае можно дождаться момента, когда муниципальное образование решит расторгнуть договор на землю, изменить вид разрешенного использования земли или градостроительный план и запроектировать на месте гаражей жилой комплекс. И если окажется, что ни гараж как недвижимость, ни земля под ним у вас никак не оформлены — вы прощаетесь и с гаражом, и с землей, и с деньгами.

Рабочий вариант покупки гаража — если оформлено право собственности хотя бы на само капитальное строение. Потому что наличие недвижимости автоматически дает вам право на землю под ней. Даже если земля пока никак не оформлена за вами и не размежевана.

Покупать оформленную землю без оформленного гаража юридически практически невозможно — права на землю, как правило, возникают как раз из прав на недвижимость на ней.

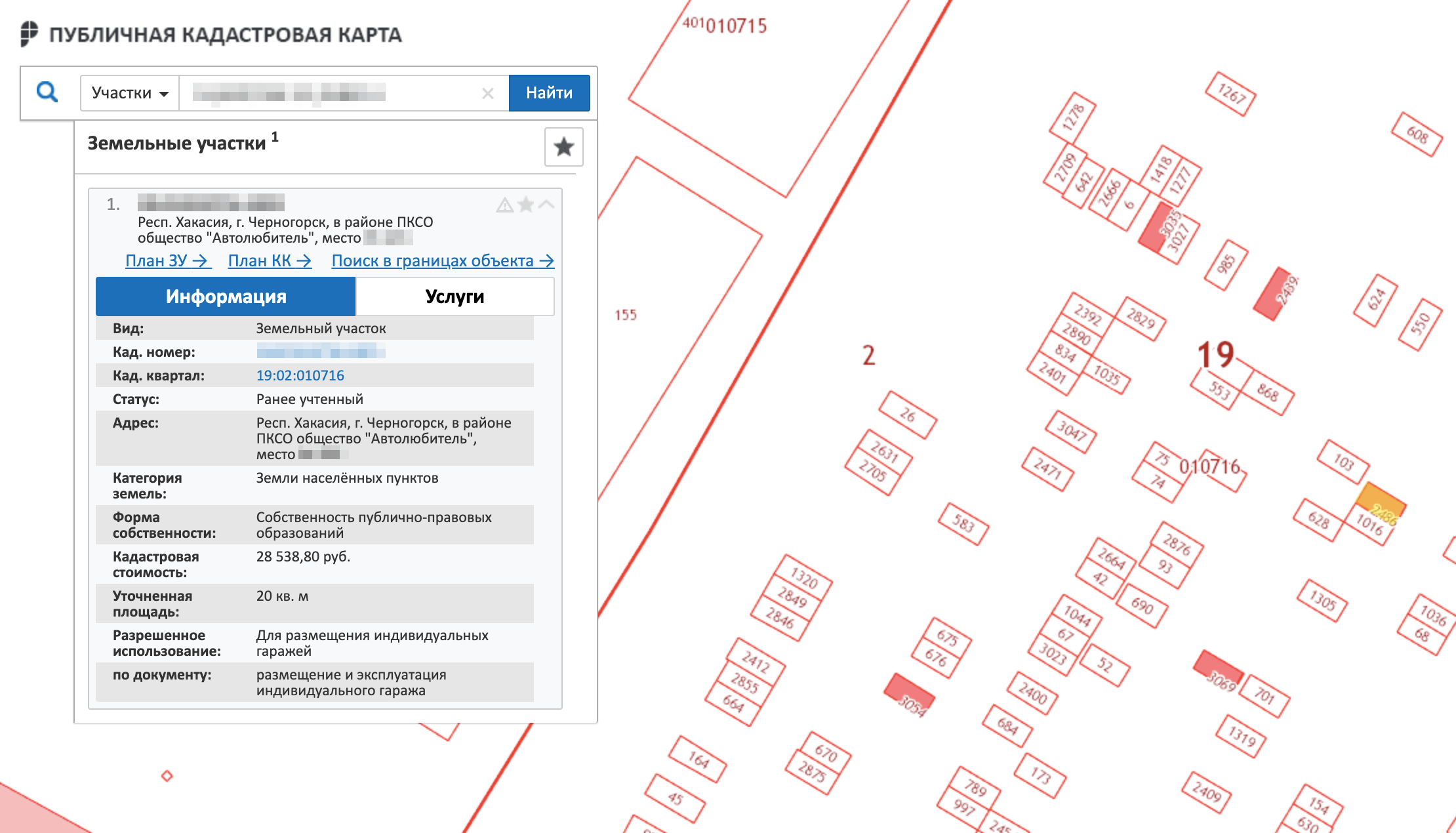

Если права собственности на землю и гараж у продавца не оформлены, максимально постарайтесь изучить сопутствующие документы: документы на землю у ГСК, всевозможные постановления о предоставлении земли в пользование, градостроительный план земельного участка. Его можно попросить в администрации, как и, например, план развития территорий, который может предусматривать снос гаражей в ближайшие годы. Можно посмотреть землю на публичной кадастровой карте и проверить, оформлены ли вообще хоть какие-то гаражи на этой земле в собственность. Просто покупать членскую книжку в ГСК — наиболее рискованный вариант.

Покупка гаража в России похожа на лотерею

Статус земли под гаражом — это наиболее сложный и запутанный вопрос. Существует слишком много форм владения землей под гаражом, каждая из которых создает свои проблемы. Если это современный участок земли, который взяли в аренду именно под строительство гаражей, оформить землю в собственность без проблем возможно.

Хотя уже тут могут возникнуть проблемы с межеванием земельных участков, особенно если гаражные соседи уже оформили собственность на землю давно. Например, при попытках размежевать участок под своим гаражом можно будет столкнуться с тем, что новые данные спутниковой съемки покажут, что ваш гараж стоит на участке соседей.

Если речь про гаражные кооперативы, которые были созданы еще во времена СССР или появились в 90-х годах, прогнозировать проблемы, с которыми вы можете столкнуться, практически невозможно. Вот какие есть только на первый взгляд.

- Выделение доли в земле. Вам нужно согласие всех членов кооператива, чтобы выделить вашу долю в земле в натуральном виде — как участок под гаражом. Это уже проблема: собрать всех собственников и получить их согласие.

- Условия, на которых земля предоставлена кооперативу, срок предоставления и возможность расторгнуть договор на землю под гаражами. Наиболее частый способ приобретения гаражей в таких кооперативах — покупка членской книжки. Но это риск — купить только членство в ГСК и не связываться с оформлением собственности на строение и землю. В таком случае можно дождаться момента, когда муниципальное образование решит расторгнуть договор на землю, изменить вид разрешенного использования земли или градостроительный план и запроектировать на месте гаражей жилой комплекс. И если окажется, что ни гараж как недвижимость, ни земля под ним у вас никак не оформлены — вы прощаетесь и с гаражом, и с землей, и с деньгами.

Рабочий вариант покупки гаража — если оформлено право собственности хотя бы на само капитальное строение. Потому что наличие недвижимости автоматически дает вам право на землю под ней. Даже если земля пока никак не оформлена за вами и не размежевана.

Покупать оформленную землю без оформленного гаража юридически практически невозможно — права на землю, как правило, возникают как раз из прав на недвижимость на ней.

Если права собственности на землю и гараж у продавца не оформлены, максимально постарайтесь изучить сопутствующие документы: документы на землю у ГСК, всевозможные постановления о предоставлении земли в пользование, градостроительный план земельного участка. Его можно попросить в администрации, как и, например, план развития территорий, который может предусматривать снос гаражей в ближайшие годы.

Регулируют все вопросы покупки и продажи гаражей следующие документы:

- Гражданский кодекс Российской Федерации — в соответствии с ним происходит любая сделка купли-продажи и порядок приобретения права собственности.

- Градостроительный кодекс Российской Федерации. В нем прописан порядок получения разрешений на строительство. А еще сказано, что если у человека есть земельный участок и он не собирается его использовать для предпринимательской деятельности, можно строить на нем гараж и никого не спрашивать. Отдельное разрешение, как, например, на строительство дома, для этого получать не нужно.

- Федеральный закон «О государственной регистрации недвижимости» — о том, как правильно зарегистрировать любое недвижимое имущество, в том числе и гараж.

Отдельно понятия «гараж» ни в одном из этих законов нет. С точки зрения закона любой гараж на сегодняшний день — это строение или сооружение.

Избранные статьи для автомобилистов

Как ездить без штрафов и не переплачивать за обслуживание машины — в нашей рассылке вместе с другими материалами о деньгах

Гаражный кооператив и вопросы налогообложения

Взысканию подлежит налог только с того гаража, который стоит на учете в Росреестре. Сюда относят отдельно стоящее строение, представляющее собой объект недвижимости.

Для постановки гаража на учет нужно иметь на него всю правоустанавливающую документацию. Платежи в данном случае рассчитываются в общем порядке.

Многие автомобилисты объединяются, чтобы обеспечить необходимые условия для хранения принадлежащих им транспортных средств. Для этого они создают такие организации как гаражный кооператив.

В этом случае для расчета налога принимается во внимание инвентаризационная стоимость объекта, а каждый член кооператива уплачивает его отдельно в установленные законодательством сроки.

Согласно законодательству РФ, “машиноместо” – это предназначенная для размещения транспортного средства часть здания или сооружения. Налог на машиноместо рассчитывается исходя из его кадастровой стоимости, а ставка не превышает 0,3 процента. Такое определение было введено с 2017 года.

В документации должно быть указано, что объект является именно машиноместом. Если же упоминания об этом нет, но по факту он соответствует таким требованиям, можно обратиться в органы Росреестра для внесения изменений.

До недавнего времени в законе не было четкого определения, что такое парковочное место, поэтому с налогообложением возникали определенные сложности, однако на сегодняшний день они все урегулированы.

Последнее обновление 2019-01-10 в 10:32

Согласно гл.32 НК, под налог на имущество физ. лиц (НИФЛ) подпадают не только жилые дома и квартиры, но и другая недвижимость: садовые домики, хоз. постройки, гаражи и т.д. В статье подробно разберем, сколько составляет налог на гараж в собственности, кто его платит и что делать с землей под гаражом.

Об объектах вида «гараж» ФНС высказалась в письме от 12.03.2018 № БС-4-21/4567@. В сообщении говорится, что налоговая определяет вид объекта на основе сведений, которые ей предоставляет Росреестр. При этом фактическое использование помещения не учитывается.

Пример 1

У Виталия есть капитальный гараж в кооперативе. Имущество оформлено в собственность и зарегистрировано. Машины у Виталия нет, поэтому мужчина обустроил в боксе мастерскую.

помещение в регистрационных документах оформлено как «гараж», собственник Виталий платит НИФЛ по ставке налога на гараж, которая действует в его городе.

Важно! Если гараж — не капитальный, построен без фундамента (металлическая ракушка), он не считается недвижимостью и не подлежит регистрации. Это значит, что и налог за такой объект платить не надо.

Земля, на которой построен гараж, — это отдельный объект налогообложения. На нее начисляется свой земельный налог, который установлен в гл.31 НК. Платят его собственники и владельцы (на праве пожизненного владения) участка. Право собственности также должно быть зарегистрировано.

Вывод!

За гараж и землю под ним нужно платить отдельные налоги, если у человека оформлено на эти объекты право собственности.

НК РФ устанавливает для пенсионеров ряд льгот по уплате имущественных налогов. Причем, по НИФЛ и земельному налогу эти льготы не одинаковы. Разберем их по порядку.

По ст.407 НК пенсионеры и предпенсионеры (по состоянию на 31.12.2018) не платят НИФЛ на один гараж или одно машино-место. Таким образом, вопрос, нужно ли платить налог за гараж пенсионерам, решается в зависимости от того, сколько однородных объектов оформлено в собственность налогоплательщика.

Важно!

Если имущество используется в предпринимательской деятельности, льгота не применяется.

Пример 2

У Леонида Сергеевича в собственности два гаража. Как пенсионер, он вправе не платить за один из них. За второй гараж НИФЛ взимается в полном объеме, если в том муниципальном образовании, где расположена недвижимость, для пенсионеров нет дополнительных льгот.

Пример 3

У 65-летней Яны Леопольдовны зарегистрировано право собственности на земельный участок площадью 5 соток. На нем стоит капитальный гараж и жилой дом. Никакого другого имущества у пенсионерки нет. Яна Леопольдовна использует вычет по налогу на землю за участок и льготу по налогу на имущество за гараж и дом. Итого получается, что никаких налогов пенсионерке платить не нужно.

Надо ли платить налог за гараж в кооперативе зависит от того, на кого оформлена недвижимость. Если зарегистрированным собственником является физ. лицо, оно же и будет плательщиком НИФЛ. Когда человек не зарегистрировал право собственности в ЕГРН, налоги платит кооператив.

Пример 4

Денис Леонидович еще в 90-х приобрел гараж в кооперативе рядом с домом. Собственность он никак не регистрировал, из документов есть только членская книжка. Денис Леонидович ежегодно платит около 3 500 руб. взносов: на налоги, зарплату председателю и сторожу, на свет, уборку и другие расходы. В налоговую мужчина ничего не перечисляет, так собственность на него в ЕГРН не зарегистрирована.

Пример 5

Законодательство не устанавливает особых требований к месту расположения гаража. Если бокс или строение зарегистрировано, с собственника взимается НИФЛ.

Важно!

Категории населения, которые могут получить послабление

Приобретая гараж, необходимо обратить внимание, к какой форме собственности относится земля под ним и кому она в действительности принадлежит.

Если территория, на которой построены сооружения (так называемый гаражный кооператив) принадлежит одному владельцу (физическому лицу или организации), то приобретая гараж, налог на землю не платится. В этом случаи покупатель гаража приобретает только саму нежилую постройку, но не землю. Налог на этот земельный участок оплачивается исключительно владельцем собственности.

Если приобретая гараж, земля на котором он сооружен, была в собственности первого владельца (продавца или физического лица, которое оставило гараж в наследство или оформило дарственную), то перед регистрацией потребуется оплатить налог на приобретенную территорию в соответствии с установленным порядком.

Как составить

типовой договор купли-продажи гаража

? Ответ в нашей статье.

Узнайте размер налога с продажи дачи прямо сейчас.

Данный налог обязаны платить все граждане, однако следующие категории населения все же могут рассчитывать на снижение суммы:

- герои РФ и СССР;

- инвалиды 1-ой и 2-ой группы;

- инвалиды детства;

- участники боевых действий и ветераны (ВОВ, Вторая Мировая Война, любые другие боевые действия);

- потерпевшие во время великих трагедий (ЧАЭС, ПО «Маяк», Семипалатинский полигон);

- семьи погибших военнослужащих;

- пенсионеры;

- военнослужащие (только если срок службы свыше 20 лет);

- граждане, получившие инвалидность в результате работы с ядерным и космическим оборудованием;

- воины «Афганцы»

Также переживать относительно оплаты налога не нужно гражданам, чей гараж имеет площадь меньше 50 квадратных метров. Согласно положениям НК РФ, гараж меньше 50 кв. м. освобождается от налогообложения.

Внимание! Если сооружение используется в коммерческих целях, то оплата налога является обязательной, не зависимо от того, относится ли владелец к вышеперечисленным категориям или нет. Данное правило вступило в силу с 2015 года.

Земля, точно так же, как и гараж, подлежит налогообложению.

Как упоминалось уже выше, эти два объекта являются отдельным недвижимым имуществом, а потому и налог оплачивается на каждый из них отдельно.

Итак, давайте более детально рассмотрим, какую же сумму предстоит заплатить владельцу гаража за землю под ним.

Налог на землю под гаражом, как для обычных граждан, так и для льготных категорий может составить примерно 1,5 %.

| Форма собственности | Порядок оплаты |

| Гаражный кооператив | Информация об оплате налога будет приходить руководителю кооператива. Он, вместе с бухгалтером, должны распределить сумму на всех членов объединения, а после, собрать деньги и оплатить налог. |

| Гаражный кооператив оформленный на общество инвалидов | В данном случае члены организации полностью освобождаются от оплаты налога на землю. При этом совершенно не важно, являются ли они инвалидами или нет. |

| Частное владение | Если земля и гараж на ней оформлены, как частная собственность, то оповещение об оплате налога будет приходить на имя владельца. Он должен оплатить указанную сумму. |

Размер налоговой ставки зависит от следующих двух факторов:

- кадастровой стоимости земельного участка;

- налоговой ставки региона, в котором расположена земля.

Официальное начисление налога осуществляется с момента:

- фактического использования земли (строительства гаража);

- регистрации права собственности на земельный участок.

Так, как назначение налога и регулирование льгот относительного этой правовой сферы регулируется местными властями, налог на гараж и землю для пенсионеров может быть меньше, чем для обычных граждан, однако такое бывает довольно редко. Чтобы не переплачивать, лучше уточнить наличие дополнительных скидок и преимуществ в налоговой службе заранее.

бесплатно

Бесплатная консультация по телефону

Москва, Московская область:

7 (499) 455-04-42

Санкт-Петербург, Ленинградская область:

7 (812) 603-46-96

Задать вопрос в онлайн режиме

О том, как оформлять договор в простой письменной форме, мы рассказывали в статье «Договор купли-продажи».

Обязательной формы для таких договоров не существует. Главное — договориться о цене и о том, какой товар передается. А расторгнуть его можно по соглашению сторон или через суд.

А вот земельный участок под таким гаражом оформить в собственность практически невозможно. Как правило, ставят такие сооружения на земле, которая относится к общедомовому или муниципальному имуществу. А саму эту конструкцию городская администрация в любой момент может потребовать убрать.

Например, в Якутии у мужчины по решению окружной администрации вывезли принадлежащий ему металлический гараж. Окружная администрация считала, что гараж установили с нарушениями. Мужчина был с этим не согласен и обратился в суд. Он предъявил ордер на установку гаража 1993 года.

В суде изучили документы, и выяснили, что ордер на установку ему выдавали на один год. И в 1994 году нужно было либо узаконить гараж, либо убрать его, но мужчина этого не сделал. Землю для установки гаража местная администрация не выделяла. Если нет документов — это вообще не гараж, а крупногабаритный объект, да еще и неправомерно установленный.

Если покупается строение вместе с землей, права предыдущего собственника зарегистрированы в ЕГРН. В этом случае есть два отдельных свидетельства о праве собственности или две действительных выписки из ЕГРН. Снести такой гараж или оспорить законность такой сделки очень сложно.

В этом случае продается не один объект недвижимости, а два — гараж и земельный участок под ним. При этом между собой они не всегда связаны. Бывает, что права собственности на землю зарегистрированы, а на строение — нет. В этом случае можно смело приобретать участок — владелец имеет право строить все, что сочтет нужным. А если постройка имеется — узаконить ее намного проще.

Покупать неоформленный участок рискованно. Даже если на этом месте не планируется постройка ничего, кроме гаража, могут возникнуть проблемы при определении его границ. Например, сосед решил, что земля рядом с его гаражом никому не нужна, и подвинул стену строения на полметра. А потом из-за ошибок при межевании и неточности измерений граница сместилась еще на полметра.

Каким налогом облагается продажа гаража?

Важно понимать, что земельный участок и сам гараж – это два отдельных, не зависимых между собой, объекта недвижимости, налог на которые также платится отдельно. На сумму налога влияет огромное количество факторов, которые нужно учитывать при проведении подсчетов.

Итак, давайте более детально рассмотрим, сколько составит сумма налога в 2018 году для каждой категории населения.

Для обычных граждан

Итак, первое, что влияет на налог с продажи гаража – это длительность пребывания в праве собственности владельца.

Если он является собственником более 3 лет, то полученный доход с недвижимости не подлежит налогообложению. При этом, не важно, каким образом он получил это право (договор купли-продажи, завещание или дарственная).

Под правом собственности подразумевается регистрация недвижимости в Росреестре. К примеру, если владелец получил гараж по завещанию в 2013 году, а зарегистрировал в недвижимость в 2015, то период пребывания в праве на собственность будет отсчитываться с 2015 года. По факту он пользуется недвижимостью уже шестой год, но учитываться, при назначении налога на прибыль, будут только последние 2 полных года.

Если право собственности гражданина длится менее 3 лет, то он обязан с полученных средств оплатить налог размером в 13%.

В случае оплаты владельцем гаража налогового вычета во время оформления права собственности, налогообложение при продаже отсутствует. Главное в данном случае предоставить документы, подтверждающие эту процедуру.

| Срок пребывания в праве собственности | Налогообложение |

| до 3 лет | 13% от стоимости |

| 3 года и больше | отсутствует |

| наличие налогового вычета (длительность права собственности не играет роли) | отсутствует |

Получить полное освобождение от налога ни одна из категорий населения не может. Однако уменьшить сумму все же возможно.

Точно также, как и обычные граждане, льготники освобождаются от налога, если период пребывания в собственности больше 3 лет.

Налог на продажу гаража менее 3 лет составит 13% от полученного дохода. При этом, повлиять на размер процента невозможно. Единственное, что реально сделать – уменьшить сумму, от которой он будет высчитываться.

Реализовать это можно следующими способами:

- Использование имущественного вычета.

Размер имущественного вычета на этот вид недвижимости составляет 250 000 рублей. Льготные категории имеют право воспользоваться этим положением и уменьшить размер дохода на эту сумму.

Например, владелец Иванов А.Н. продал гараж за 400 000 рублей. Сумма, с которой будет взыматься налог считается следующим образом: 400 000 – 250 000 = 150 000 рублей. Размер налога составит 150 000*13% = 19 500 рублей.

Внимание! Если же сумма продажи гаража будет 250 000 рублей и меньше, то платить налог не нужно.

- Предоставление документа, подтверждающего оплату покупки гаража.

Законодательством разрешено уменьшить сумму налога или получить полное освобождение от его уплаты в том случае, если владелец имеет подтверждение того, что он оплатил стоимость гаража ранее.

Если сумма покупки гаража равна полученному доходу или даже больше полученного дохода, то платить налог не нужно.

Важно! Даже если в результате подсчетов выяснилось, что размер налога равен нулю, то эти данные нужно зафиксировать в декларации о доходах (форма №3 НДФЛ) и предоставить в налоговую службу.

Во время обращения в налоговую службу нужно иметь при себе следующие документы:

- паспорт;

- договор «купли-продажи» на проданный гараж (информация о сумме дохода);

- правоустанавливающие документы – дарственная, завещание, договор покупки гаража, договор обмена с доплатой и т.д. (информация о расходах на недвижимость);

Также обязательно нужно оплачивать 13% от дохода, получаемого от сдачи гаража в аренду. Попытки избежать декларирования дохода караются законом и могут стать причиной назначения административного штрафа.

Если гараж был в вашей собственности более трех лет после приобретения (покупки, получения в дар или после получения в наследство), то при его продаже полученные денежные средства не облагаются налогами и не декларируются.

Имеется в виду, что если с момента регистрации недвижимости, как собственного имущества, прошло более трех лет, полученный доход от продажи собственности не попадает под налогообложение.

Если гараж после приобретения находился в собственности менее трех лет после даты регистрации, то полученные денежные средства от его продажи облагаются соответствующим налогом, равным налоговому вычету в тринадцать процентов.

Однако, подав декларацию о ранее внесенном налоговом вычете, владелец, реализующий гараж, освобождается от выплаты суммы налога на полученные денежные средства.

В предварительном договоре продавец и покупатель договариваются в будущем заключить основной договор купли-продажи гаража. Нужен предварительный договор не во всех случаях. Обычно его составляют, чтобы продавец или покупатель потом не передумали. А если передумают — их можно будет либо заставить исполнить условия через суд, или потребовать с них штраф.

Местоположение гаража и его особенности должны быть описаны так, чтобы ни у кого не оставалось вопросов, что именно продается. Если написать в договоре «гараж железный, расположенный в трех шагах от старого дуба, неподалеку от деревни Кукуевка» — такой договор легко оспорить. Достаточно передвинуть этот гараж на один шаг, и потом в суде сказать, что продавали гараж в трех шагах, а этот — в четырех, значит, это не тот. А если написать, что продается гараж и указать конкретный кадастровый номер участка — оспорить договор будет сложнее.

Если в договоре прописать ответственность сторон за неисполнение — сторону, которая отказывается исполнять условия договора, можно принудить исполнить его условия через суд и возместить убытки.

Регистрировать предварительный договор в Росреестре не требуется.

Процедура оформления. Заявление и приложенные к нему документы можно подать через МФЦ или региональное подразделение Росреестра. А еще их можно направить по почте или подать электронно.

Адреса для подачи в электронном виде для физических и юридических лиц разные. Такое заявление зарегистрируют в день его подачи, а если оно направлено по почте — в день его поступления от организации почтовой связи.

Росреестр оказывает услугу в срок не более 7 рабочих дней.

Дальше возможны два варианта развития событий:

- Покупатель становится собственником гаража и получает выписку из ЕГРН, где он значится собственником.

- Если документов будет недостаточно либо они вызовут сомнения — оформление приостановят до предоставления подтверждающих документов либо откажут в регистрации права собственности.

Как оформить договор купли-продажи гаража через МФЦ. МФЦ по закону не занимается оформлением договоров купли-продажи. Их задача — принять документы, проверить правильность их заполнения и направить в Росреестр.

Сам текст договора в любом случае придется составлять самостоятельно либо воспользоваться услугами юристов — часто их конторы располагаются неподалеку от МФЦ. Единых установленных цен на их услуги нет — они зависят от региона и от сложности вопроса.

Как оформить договор купли-продажи у нотариуса. Нотариус при купле-продаже гаража и земельного участка под ним может составить проект договора. Это относится к услугам правового и технического характера и устанавливает цены тут не государство. В зависимости от того, какой договор заверяете, можно заплатить от 400 до 24 000 Р. От таких услуг можно отказаться и составить проект договора самостоятельно.

А еще он разъясняет сторонам смысл и значение проекта договора. Если им все понятно — нотариус поставит удостоверительную надпись на договор, который стороны подпишут в его присутствии.

При продаже любой недвижимости нужно уплачивать налоги. И гараж не является исключением. Это правило действует в случае, если объект был в собственности меньше трех или пяти лет. Тогда собственник при продаже уплачивает стандартные 13% НДФЛ.

Пошлина уплачивается с любой суммы с учетом налоговых преференций. Для получения имущественного вычета стоимость сооружения должна начинаться от 250 тысяч рублей.

Освобождаются от уплаты налога лица, в чьей собственности гараж был менее трех лет, или объект перешел к владельцу в результате:

- получения наследства;

- приватизации;

- дарения близким родственником;

- ренты.

Что такое ГСК и зачем он нужен

Гаражно-строительный кооператив, или ГСК — это добровольное объединение людей, которые решили в одном месте построить гаражи и ими пользоваться.

Это юридическое лицо, которое строит гаражи, охраняет их и поставляет коммунальные ресурсы — электричество, а иногда воду и тепло. Создают такое юридическое лицо через объединение имущества его участников. Доля участника в гаражном кооперативе — это гараж. А земля под этим гаражом чаще всего находится либо в собственности самого кооператива, бессрочном пользовании, либо арендуется им у органов местного самоуправления. Но при этом собственники гаражей могут выкупать и земельные участки под гаражами, и сами гаражи в собственность.

Если ни строение, ни земельный участок под гаражом не оформлены в собственность продавца, получается такая ситуация. Покупатель покупает только пай в кооперативе, который состоит из строения. При этом покупает он не само строение, а только право пользования им. Он может ставить там автомобиль или использовать его любым другим способом. Или перепродать это право любому другому человеку. Государственная регистрация такой сделки не требуется.

Можно попробовать оформить такой гараж и землю под ним в собственность. Закон этого не запрещает — для этого можно обратиться в Федеральную службу государственной регистрации, кадастра и картографии лично, или направить необходимые документы через госуслуги.

Но необязательно, что право собственности обязательно зарегистрируют. Причины, по которым могут приостановить регистрацию, указаны в статье 26 ФЗ «О государственной регистрации недвижимости». Чаще всего это происходит из-за отсутствия всех необходимых документов, или из-за того, что местная администрация не согласна с тем, что землю оформляют в собственность. В этом случае придется идти в суд.

В договоре купли-продажи такого гаража нужно будет правильно указать предмет договора — «пай в гаражном кооперативе, состоящий из гаража». А еще нужно указать место этого гаража. Например, его номер и ряд, в котором он расположен.

Если продавец оформил право собственности на строение и участок — покупку оформляют по правилам покупки недвижимого имущества, про которые я написал выше, а переход права собственности регистрируется.

Но в любом случае покупателю придется вступать в состав членов кооператива. У каждого кооператива свои правила вступления. Могут потребовать оплатить вступительный взнос. Иногда решение о вступлении принимает председатель кооператива, а иногда — общее собрание. Все условия приема должны быть прописаны в уставе. Единых требований к уставу нет — каждый кооператив может прописать свои требования.

Сдача объекта в аренду

Часто люди сдают гараж в аренду для получения дополнительной прибыли. При этом договор аренды может быть заключен как между физическими лицами, так и между физическим и юридическим лицом. От статуса сторон соглашения зависят особенности сделки.

Однако налог при сдаче гаража в аренду придется уплачивать в любом случае. Это связано с тем, что при регистрации арендного соглашения в обязательном порядке нужно оповестить налоговый орган о дополнительном источнике дохода.

Не стоит пытаться скрыть данный факт от налоговой, так как в законодательстве за это предусмотрена ответственность в виде крупного штрафа.

Особенности оформления договора

Между физическими лицами. Большинство сделок по купле-продаже гаражей происходят между гражданами. Соответственно, в договоре указывают полные данные продавца и покупателя — фамилию, имя, отчество, даты рождения и полные паспортные данные. Не забывайте про номер паспорта и дату его выдачи.

В этом случае он может оформить доверенность, по которой договор купли-продажи заключит человек, которому он доверяет. Такую доверенность можно оформить как продавцу, так и покупателю.

Регистрация нужна для того, чтобы владелец не смог продать один гараж двум разным людям. А еще после регистрации сведения о новом владельце гаража внесут в ЕГРН.

Гаражная конструкция является недвижимостью, поэтому собственник в установленном на региональном уровне порядке должен выплачивать фиксированную в процентном отношении сумму.

Общий налог на гараж формируется в зависимости от непосредственного статуса плательщика, а также сроков владения гаражным имуществом и кадастровой стоимости объекта.

Физические лица выплачивают стандартный налог на имущество, который начисляется на основании официально зарегистрированного права владения имуществом.

Содержимое страницы

ФНС может направлять уведомление об обязательном процентном отчислении по установленным реквизитам в письменном виде.

В отдельных случаях письма из налоговой службы по уплате взносов за гараж могут не приходить, но этот факт не освобождает официально зарегистрированного собственника от обязательства внесения ежегодного налога. Все платежи должны быть «отправлены» в установленные официальной инспекцией сроки.

Собственники гаражных сооружений, которые вовремя не предоставляют оплату по налоговым отчислениям, могут получить существенную сумму штрафных санкций — пени по просрочке налоговых выплат могут начисляться ежедневно.

При формировании налоговых отчислений учитывается в первую очередь кадастровая стоимость гаражной конструкции.

Расчёт суммы налога может производиться специалистом — в данном случае учитываются все имеющиеся льготы собственника.

До 2017 года существовала особая система расчета налогов на гараж для физических лиц — специалисты учитывали в первую очередь инвентаризационную стоимость объекта.

На новую систему налогообложения государством выделено 5 лет — в течение этого периода будет производиться переходный период к формированию новой системы на основе кадастровой стоимости, которая будет регулярно пересчитываться.

Если у владельца гаража имеется свидетельство, подтверждающее индивидуальное право собственности, он обязан в обязательном порядке производить все установленные государством налоговые отчисления.

Система налогообложения действует таким образом, что с момента регистрации гаражного имущества в Росреестре владельцу начисляется ежегодный налог в определенной сумме, которая формируется исходя из процентного соотношения от кадастровой стоимости.

Общая сумма начисляемого налога на гараж как индивидуального объекта недвижимости формируется согласно следующему принципу:

- При стоимости гаражной конструкции до 300 тыс. руб. (включительно) общая сумма государственных отчислений составит от 0,1 до 0,3%.

- При стоимости бокса, равной 500 тыс. руб. и более сумма налогообложения рассчитывается в интервале от 0,3 до 2,0%.

- Если гаражное строение имеет стоимость более 500 тыс. руб., налоговые проценты ставят от 0,3 до 2,0.

Таким образом, общая ставка налоговых сборов за гаражные конструкции в 2019 году составляет от 0,1% до 0,3% согласно стоимости строения. Общая стоимость бокса указывается в личном техническом паспорте. Система налогообложения предусматривает выплаты один раз в год, установленные налоговыми органами сроки оплаты — до 1 декабря.

Налог на гараж выплачивается в обязательном порядке — все сформированные и зафиксированные в квитанции платежи необходимо оплатить в любом банковском учреждении или через систему интернет-платежей. Денежные средства направляются в муниципальный бюджет.

Важно! Налоговые отчисления за гараж взимаются только в случае, если бокс является отдельным строением, обязательно зарегистрированным в Росреестре. Поскольку гараж является индивидуальным строением, официальные налоги рассчитываются в стандартном порядке в зависимости от цены объекта.

Владелец бокса обязательно должен иметь всю подтверждающую документацию на право собственности отдельным гаражным строением.

В 2019 году система налогообложения для боксов, которые находятся в собственности кооператива, также определяется для всех участников в общеустановленном порядке.

Установленная величина налоговых отчислений формируется согласно стоимости всех гаражных объектов. Каждый член кооператива должен заплатить индивидуальную сумму налогового платежа в сроки, детально установленные системой ФНС.

Под особую систему налогообложения попадают не только гаражные конструкции, но и постройки хозяйственного назначения, размеры которых составляют более 50 квадратных метров. Общий налог на все существующие хозпостройки, а также металлические боксы на территории владельца был введён ещё в 2016 году (ФЗ №401).

В данном положении существуют определенные поправки, которые предусматривают оплату государственных отчислений за все строения, которые расположены на садовых, а также дачных участках.

Для того чтобы данная система отчисления производились, владельцу необходимо обратиться в налоговые органы и предоставить информацию о наличии хозяйственных построек на личной территории.

Важно! Все необходимые реквизиты для оплаты налоговых отчислений предоставляются в специальном письме от налоговой инспекции.

В рамках российского законодательства пенсионеры имеют право на особые льготы и частично освобождаются от налоговых отчислений за официальное владение имущественными объектами.

Ограничения действуют, если у пенсионера имеется два гаража — за второй потребуется обязательно заплатить установленные ФНС налоговые сборы.

Если гаражное строение находится в долевой собственности и одна из частей бокса находится во владении другого человека, обязательства по налоговым отчислениям будут распространяться только на него, пенсионер будет освобождён от уплаты сборов за собственную долю.

На земельный участок даже в долевом владении льгота не распространяется, поэтому за неё придётся заплатить стандартные отчисления государству. Данный вопрос решается региональными властями, поэтому для каждой отдельной области могут существовать индивидуальные поправки.

Для предоставления льготы гражданам, находящимся на пенсионном обеспечении, потребуется доказать право на освобождение от налогового вычета по гаражу.

Необходимо дополнительно предоставить копию пенсионного свидетельства, а также документ, свидетельствующий о праве собственности на гаражное имущество.

Налоги и льготы на гараж для пенсионеров в 2019 году

В соответствии второму пункту четвертой статьи Закона №2003-1, пенсионеры полностью освобождены от уплаты налогов на гаражи или какие-либо другие нежилые постройки.

Стоит подчеркнуть, что количество гаражей, строений, сооружений или помещений, которые находятся в собственности пенсионера, значения не имеет.

Пенсионеры относятся к льготному слою населения, который полностью освобожден от уплаты налогов на имущество. Чтобы получить льготу, гражданину данной категории достаточно обратится в соответствующий налоговый орган по месту расположения гаража, предъявляя одновременно пенсионное удостоверение.

Если владелец гаража достиг пенсионного возраста, то перерасчет налога на гараж будет сделан с того месяца, в котором возникло у владельца право на получение льготы, касательно освобождения от налогов на имущество. Однако налог на землю, которая находится в собственности пенсионера, остается. Если земельная территория, на которой построен гараж, принадлежит пенсионеру, то налог за нее он будет продолжать оплачивать.

Земельный налог относится к местным, которые устанавливаются кодексом и нормативно правовыми актами муниципального образования, что означает: во многих случаях местные органы муниципального правления идут на встречу пенсионерам, частично или полностью освобождая их от уплаты налогов на землю, на которой сооружен гараж.

Кроме пенсионеров, от налогов на гараж освобождаются Герои СССР, Герои РФ и граждане, которые получили Орден Славы третей степени, а также инвалиды с детства или инвалиды первой и второй группы, участники военных действий.

К группе льготников, которые освобождены от оплаты налога на рассматриваемую недвижимость, относятся военнослужащие, члены семей, которые потеряли кормильца, «чернобыльцы», деятели культуры, искусства или деятели народного творчества.

Для пенсионеров законодательство предусматривает некоторые льготы, в том числе и в сфере налогообложения. Так, налог для пенсионеров за гараж может не начисляться.

Если раньше такие преференции применялись всегда, то сегодня пенсионер может выбрать только один объект, который освобождается от уплаты налога на имущество. Таким образом, если гражданин примет решение не платить налог за квартиру, воспользоваться таким правом в отношении гаража он уже не сможет.

Пенсионеры обязаны уплачивать земельный и подоходный налог, но на региональном уровне для данной категории населения могут быть установлены преференции. Прежде чем вносить нужную сумму, рекомендуем выяснить все эти нюансы в налоговой инспекции или в администрации населенного пункта.

Следует учитывать, что налоговая льгота не возникает автоматически. Для ее применения нужно обратиться в компетентные органы с соответствующим заявлением и пакетом документов.

Пенсионеры не имеют никаких льгот по уплате земельного налога, только если это не зафиксировано в региональных законах. Так как налог на землю относится к региональным, то муниципальные образования могут устанавливать льготные ставки налогообложения для пенсионеров или вовсе обнулять для них налог.

Порядок уплаты земельного налога будет зависеть от того, находится ли земля под гаражом в собственности владельца. Так, для гаражей, расположенных в кооперативе, земельный налог приходит на имя кооператива. Затем его бухгалтера будут делить затраты между собственниками.

Если гараж находится в собственности сообщества инвалидов, то налог не платится (инвалиды освобождаются от земельного налога). Если участок под гаражом оформлен пенсионером в собственность, то ФНС будет ежегодно присылать ему квитанцию с рассчитанной суммой.

Размер земельного налога зависит от кадастровой стоимости земельного участка и актуальной налоговой ставки, установленной в регионе. Ставка варьируется от региона, но в среднем составляет 1,5%.

Ответ на указанный вопрос зависит от 2-х параметров:

- Сколько по времени владел данной недвижимостью пенсионер.

- Цены продажи гаража.

Согласно налоговому законодательству пенсионерам не даётся никаких послаблений при совершении сделок купли-продажи жилой и нежилой недвижимости. При получении прибыли от продажи гаража, овощехранилища или автомобиля нужно заплатить НДФЛ 13%.

Можно ли пенсионеру вернуть подоходный налог 13% с покупки квартиры? Подробнее здесь.

С 2009 года в отношении проданного имущества, которое находилось в собственности более 3 лет, не исчисляется НДФЛ. Причем неважно какой именно гараж был продан: капитальный или ракушка. Такие доходы не нужно декларировать и подавать сведения о сделке в ФНС.

При этом у пенсионера есть возможность использовать имущественный вычет в 250 тыс.руб. (он меньше, чем вычет, который предоставляется при продаже квартиры – 1 млн.руб., читайте — платят ли пенсионеры налог с продажи квартиры).

С оставшейся разницы исчисляется НДФЛ. При продаже гаража менее чем на 250 тыс.руб. НДФЛ не платится.

Приведем пример расчёта. Пенсионер Грибоедов продал гараж за 300000 руб. Налогооблагаемая база будет рассчитываться так: (300000-250000). С 50 тыс. руб. будет исчисляться НДФЛ 13%. Налог к уплате составит 6500 руб.

У пенсионеров есть ещё один вариант сократить размер налогового бремени. Они могут уменьшить цену продажи на стоимость покупки гаража при условии, что у них остались подтверждающие оплату документы. Например, пенсионер Иванов купил год назад гараж за 250 000 руб., а продал его за 200 000 руб. Налог к уплате будет равен нулю, т.к. расходы на покупку превысили доходы.

Если пенсионер решит сдавать гараж в аренду, то ему нужно будет декларировать свои доходы и платить с них налог со ставкой 13%.

Согласно действующему законодательству, пенсионеры освобождаются от уплаты имущественного налога. Налог на имущество для них обнуляется как для гаража, квартиры, дачной постройки.

Но нужно понимать, что имущественная льгота предоставляется не на всё имущество в собственности, а только на один объект каждого вида. Например, если у пенсионера несколько гаражей, то за один из них ему на общих основаниях придётся платить имущественный налог.

От каких налогов освобождаются пенсионеры в 2018 году? Узнайте в этой статье.

Имущественный налог начинает исчисляться с момента оформления прав собственности на пенсионера. Его ставка устанавливается на уровне регионов.

Её предельное значение составляет до 0,1% для объектов дешевле 300 тыс.руб. до 2% — дороже 500 тыс.руб. Налог рассчитывается на основании инвентаризационной стоимости гаража.

Налоговые льготы по имущественному налогу предоставляются только после подачи в ФНС заявления и подтверждающих права на льготы (пенсионного удостоверения). До подачи указанных документов ФНС будет продолжать рассылать квитанции с требованием об уплате налога.

Как правильно оформить куплю-продажу гаража

- Если у гаража есть фундамент — это недвижимое имущество, и переход права собственности нужно регистрировать.

- Гараж-ракушка считается движимым имуществом. Регистрировать переход права собственности на него не нужно, но и проблем с ним может быть больше.

- Если покупаете гараж в ГСК — не всегда приобретаете собственность. Часто вы покупаете только право пользования гаражом.

- Если все же решились купить гараж в ГСК — проверьте, как оформлен земельный участок. Вполне может оказаться, что там планируется строительство жилого комплекса или дороги.

- При покупке отдавайте предпочтение гаражам, право собственности на которые зарегистрировано в Росреестре. И проверяйте все документы до того, как отдадите деньги.