Налог на прибыль

Налог на прибыль организаций — это прямой налог, его величина прямо зависит от конечных финансовых результатов деятельности организации.

Налог начисляется на прибыль, которую получила организация, то есть на разницу между доходами и расходами.

https://www.youtube.com/watch?v=ytcopyrightru

Прибыль – результат вычитания суммы расходов из суммы доходов организации – является объектом налогообложения.

Правила налогообложения налогом на прибыль определены в главе 25 Налогового кодекса РФ.

В целях налогообложения расходами признаются любые экономически обоснованные и документально подтвержденные затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода (п. 1 ст. 252 НК РФ).

НК РФ напрямую не ставит порядок признания расходов в зависимость от того, были у организации доходы в отчетном (налоговом) периоде или нет*(1).

Поэтому расходы, понесенные организацией в периоде освоения нового вида деятельности, можно учесть в целях налогообложения прибыли независимо от факта получения дохода по данному виду деятельности в налоговом периоде (письма Минфина России от 31.05.2010 N 03-11-06/2/82, от 28.07.2009 N 03-03-06/1/495, ФНС России от 21.04.2011 N КЕ-4-3/6494).

Произведенные организацией расходы как за счет собственных средств, так и за счет кредитных учитываются в порядке, установленном гл. 25 НК РФ для каждого вида расходов.

Так, затраты на приобретение (сооружение) амортизируемого имущества в составе расходов, уменьшающих налогооблагаемую прибыль, не учитываются (п. 5 ст. 270 НК РФ), так как эти расходы формируют первоначальную стоимость приобретенных (построенных) объектов (п. 1 ст. 257 НК РФ). Данные затраты после ввода амортизируемого имущества в эксплуатацию списываются в расходы через амортизационные отчисления (п. 4 ст. 259 НК РФ).

Обратите внимание, что проценты по долговым обязательствам (в том числе кредитным) не учитываются для целей налогообложения прибыли в первоначальной стоимости амортизируемого имущества. Расходы на уплату процентов учитываются в конце каждого месяца в составе внереализационных расходов с учетом положений ст.

Расходы на производство и реализацию, осуществленные в течение отчетного (налогового) периода, подразделяются на прямые и косвенные (п. 1 ст. 318 НК РФ).Сумма косвенных расходов на производство и реализацию, осуществленных в отчетном (налоговом) периоде, в полном объеме относится к расходам текущего отчетного (налогового) периода с учетом требований, предусмотренных НК РФ. В аналогичном порядке включаются в расходы текущего периода внереализационные расходы.

Прямые же расходы относятся к расходам текущего отчетного (налогового) периода по мере реализации продукции, работ, услуг, в стоимости которой они учтены в соответствии со ст. 319 НК РФ (п. 2 ст. 318 НК РФ). Причем налогоплательщик самостоятельно определяет в учетной политике для целей налогообложения перечень прямых расходов, связанных с производством товаров (выполнением работ, оказанием услуг) (п. 1 ст. 318 НК РФ)*(2).

![]()

Таким образом, прямые расходы могут быть учтены организацией при определении налоговой базы по налогу на прибыль лишь в том периоде, когда будет реализована готовая продукция (овощи).

Расходы на аренду офиса, на приобретение канцтоваров, заработную плату управленческого персонала (директора, бухгалтера и др.) и отчисления с нее, расходы на услуги связи, на обслуживание банковского счета и др. административные затраты относятся, как правило, к косвенным расходам и могут быть учтены в текущем отчетном периоде (письма Минфина России от 20.09.2011 N 03-03-06/1/578, от 25.08.2010 N 03-03-06/1/565, ФНС России от 21.04.2011 N КЕ-4-3/6494).

При отсутствии в налоговом периоде доходов, учтенные косвенные расходы будут формировать убыток текущего налогового периода, который можно будет перенести на будущие периоды (ст. 283 НК РФ, письма Минфина России от 04.12.2015 N 03-03-06/1/70838, от 21.04.2010 N 03-03-06/1/279, от 17.07.2008 N 03-03-06/1/414, от 06.03.2008 N 03-03-06/1/153).

Разбираемся с косвенными расходами

Перечень прямых расходов вы определяете в своей учетной политикепп. 4—6 ПБУ 1/2008 «Учетная политика организации», утв. Приказом Минфина России от 06.10.2008 № 106н; п. 1 ст. 318 НК РФ; Письмо ФНС России от 24.02.2011 № КЕ-4-3/2952@. С ними ни в бухгалтерском, ни в налоговом учете проблем не будет.

В бухгалтерском учете они отражаются на счете 20 «Основное производство» и формируют незавершенное производство. В налоговом учете они могут отражаться в специальных регистрах. По мере реализации товаров (работ), в стоимости которых учтены прямые расходы, они списываются на расходы текущего периода как в налоговомп. 2 ст. 318 НК РФ, так и в бухгалтерском учете.

Получается, что прямые расходы учитываются при расчете финансового результата только при наличии доходов.

Если ваша организация оказывает услуги, в налоговом учете вы вправе учесть прямые расходы в полном объеме в текущем периодеп. 2 ст. 318 НК РФ. Но можете, в общем-то, этого и не делать, чтобы избежать убытка.

Расходы признаются в том отчетном периоде, в котором они возникли, независимо от намерения получить выручку или иные доходыпп. 17, 18 ПБУ 10/99 «Расходы организации», утв. Приказом Минфина России от 06.05.99 № 33н.

Многие бухгалтеры сомневаются в правильности списания затрат со счета 26 на счет 90 в ситуации, когда выручки нет. Ведь затраты должны списываться в дебет счета 90 одновременно с признанием выручки по кредиту этого счета. Поэтому иногда используют другой вариант — списывают расходы в дебет счета 91 «Прочие доходы и расходы». Ошибки в этом нет, но обратите внимание, что управленческие расходы являются расходами по обычным видам деятельности, а не прочими расходами, и то, что организация пока не получает выручку, не меняет их квалификации.

Выбранный вами вариант нужно прописать в учетной политикеп. 7 ПБУ 1/2008.

Не отразив своевременно расходы в бухгалтерском учете, вы рискуете, что вашу компанию привлекут к ответственности за грубое нарушение правил ведения учета доходов и расходовст. 120 НК РФ; ст. 15.11 КоАП РФ.

Ранее многие специалисты, да и сами налоговики в устных рекомендациях советовали собирать расходы при отсутствии доходов на счете 97 «Расходы будущих периодов» и списывать их на финансовый результат по мере поступления выручки. Многие бухгалтеры так и делали, прописав это в учетной политике. Соответственно, в том периоде, когда не было доходов, расходы не учитывались и убытки не формировались.

Но применять счет 97 для завуалирования убытков неправильно. Ведь, отражая на нем расходы, вы нарушаете требование своевременности отражения фактов хозяйственной деятельности и создаете скрытый резерв, что противоречит требованию осмотрительностип. 6 ПБУ 1/2008. Это приводит к искажению бухгалтерской отчетности (в этой ситуации она выглядит безубыточной) и вводит в заблуждение пользователей.

В налоговом учете

В налоговом учете косвенные расходы включаются в расходы текущего периода в полном объемеп. 2 ст. 318 НК РФ; Письмо Минфина России от 28.07.2009 № 03-03-06/1/495. В результате при отсутствии доходов будет сформирован убыток — отрицательная разница между доходами и расходами. Убыток отражается в декларации по налогу на прибыль и переносится на будущее.

Тем не менее налоговики зачастую снимают расходы, когда нет доходов, но суды их не поддерживают. Они считают, что значение имеет не результат деятельности — прибыль или убыток, а направленность деятельности на получение доходап. 9 Постановления Пленума ВАС РФ от 12.10.2006 № 53; п. 3 Определения КС РФ от 04.06.2007 № 320-О-П; Постановления ФАС МО от 30.08.2010 № КА-А40/10012-10, от 04.08.2010 № КА-А40/6672-10; ФАС ПО от 18.02.2010 № А12-10777/2009.

Если же вы не отразите свои расходы в налоговом учете, претензий к вам никаких не будет.

Однако имейте в виду, что включить эти расходы в декларацию другого периода будет достаточно проблематично. При проверке их могут снять из-за того, что они не относятся к текущему периодуп. 1 ст. 54, ст. 272 НК РФ. Минфин не раз заявлял, что расходы, не учтенные в «убыточной» декларации, нельзя в следующих периодах учесть в качестве текущих расходовПисьма Минфина России от 07.05.2010 № 03-02-07/1-225, от 23.04.2010 № 03-02-07/1-188, от 15.03.2010 № 03-02-07/1-105.

Поэтому, если налоговики снимут вам расходы, которые вы не отразили ранее, учесть их вы сможете, только представив уточненки за те периоды, к которым они относятся, и тогда все равно придется показать убытки.

Совет

Если убыток небольшой, возможно, действительно имеет смысл подать безубыточную декларацию, чтобы сберечь нервы. А бухучет при этом вести правильно. Но если суммы убытка значительные, то лучше их задекларировать, чтобы потом иметь возможность учесть их в будущем.

Плательщики налога

- Все российские юридические лица (ООО, АО, ПАО и пр.)

- Иностранные юридические лица, которые работают в России через постоянные представительства или просто получают доход от источника в РФ

- Иностранные организации, признаваемые налоговыми резидентами Российской Федерации в соответствии с международным договором по вопросам налогообложения, — для целей применения этого международного договора

- Иностранные организации, местом фактического управления которыми является Российская Федерация, если иное не предусмотрено международным договором по вопросам налогообложения

- Налогоплательщики, применяющие специальные налоговые режимы (ЕСХН, УСН, ЕНВД) или являющиеся плательщиком налога на игорный бизнес

- Участники проекта «Инновационный центр «Сколково»

Обязанность заплатить налог возникает только тогда, когда есть объект налогообложения. Если объекта нет, нет и оснований для уплаты налога.

Для разных категорий налогоплательщиков прибылью для целей налогообложения могут являться разные категории доходов.

|

Налогоплательщики |

Прибыль для целей налогообложения |

Статья налогового кодекса |

|---|---|---|

| Российские организации | Доходы, уменьшенные на расходы |

п. 1 ст. 247 НК РФ |

| Иностранные организации, осуществляющие деятельность в РФ через постоянное представительство | Доходы представительства, уменьшенные на расходы представительства |

п. 2 ст. 247 НК РФ |

| Иные иностранные организации | Доходы, полученные в РФ |

п. 3 ст. 247 НК РФ |

Даем инспекции пояснения, откуда убытки

Организации, понесшие убыток в предыдущем налоговом периоде, вправе уменьшить положительную налоговую базу текущего периода на всю сумму полученного ими убытка или на часть этой суммы.(cт. 283 НК РФ)

Налогоплательщики обязаны хранить документы, подтверждающие объем понесенного убытка в течение всего срока, когда он уменьшает налоговую базу текущего налогового периода на суммы ранее полученных убытков.

В отчетные (налоговые) периоды с 1 января 2017 года по 31 декабря 2020 года налоговая база по налогу за соответствующий период может быть уменьшена на убытки предыдущих периодов не более чем на 50 %.

Организация ООО «Альфа» получила убытки в течение двух лет подряд:

— по итогам 2009 года – 180 000 руб.

— по итогам 2010 года – 300 000 руб.

По итогам 2011 года Общество получило прибыль – 200 000 руб.

Налогоплательщик вправе при соблюдении условий статьи 283 НК РФ перенести убытки, уменьшив тем самым налоговую базу, но, не превысив её.

Таким образом, на 2011 год организация сможет перенести убыток 2009 года в сумме 180 000 руб. и часть убытка 2010 года в сумме 20 000 руб.

В налоговой декларации в Листе 02:

| Показатель налоговой декларации | Код строки | Сумма (руб.) |

|---|---|---|

| Налоговая база | 100 | 200 000 |

| Сумма убытка или части убытка, уменьшающего налоговую базу за отчетный (налоговый) период (стр. 150 Приложения 4 к Листу 02) | 110 | 200 000 |

| Налоговая база для исчисления налога (стр. 100 — стр. 110) | 120 | 0 |

Таким образом, с учетом перенесенных убытков налоговая база равна нулю (200 000-180 000-20 000 руб.).

Оставшаяся часть суммы убытка за 2010 год в размере 280 000 руб. (300 000 – 20 000) может быть учтена в последующих периодах.

Банальные отписки типа «тяжкие последствия финансового кризиса» не стоит использовать. Лучше подробно описать, почему у вас нет доходов и какие именно расходы вы показываете.

В связи со снижением спроса на продаваемые нами товары заказы от покупателей не поступают, вследствие чего в 2010 г. выручку наша компания не получала. В настоящее время мы заняты поиском новых покупателей.Здесь вы указываете именно вашу причину, например: •«пересматриваем ассортимент продаваемой продукции»;

•«ищем новых поставщиков, которые будут поставлять нам товар по более низким ценам»

В 2010 г. наша организация понесла следующие расходы, которые направлены на поддержание деятельности: аренда офиса, коммунальные платежи, зарплата сотрудников, приобретение канцелярских товаров.

Прекращение деятельности не планируется.

Или можно составить «объяснительную» так.

Наша организация создана недавно (в 2010 г.), деятельность еще не начата. Генеральный директор ведет переговоры по заключению договоров и т. д.

Зарплата директора и страховые взносы

Вы указываете свои расходы, например:

•на приобретение основных средств;

•на обустройство офиса;

•на закупку товаров и т. д.

формируют затраты компании за 2010 г. Иных существенных расходов нет.

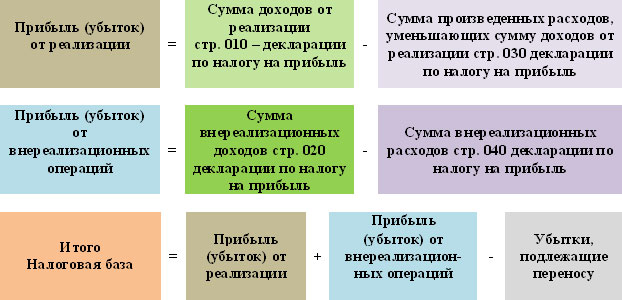

Расчет налога

При расчете налога на прибыль организаций, налогоплательщик должен четко знать, какие доходы и расходы он может признать в этом периоде, а какие нет. Даты, на которые признаются расходы и доходы для целей налогообложения, определяются двумя различными

методами. (ст. 271-273 НК РФ)

Метод начисления. При ведении налогоплательщиком налогового учета методом начисления дата признания дохода/расхода не зависит от даты фактического поступления средств (получения имущества, имущественных прав и др.)/фактической

оплаты расходов. Доходы (расходы) при методе начисления признаются в том отчетном (налоговом) периоде, в котором они имели место (к которому они относятся).

- доходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав;

- если связь между доходами и расходами не может быть определена четко или определяется косвенным путем, доходы распределяются налогоплательщиком самостоятельно, с учетом принципа равномерности;

- для доходов от реализации датой получения дохода признается дата реализации товаров (работ, услуг, имущественных прав) независимо от фактического поступления денежных средств в их оплату.

Для внереализационных доходов датой получения дохода признается:

- дата подписания сторонами акта приема-передачи имущества (приемки-сдачи работ, услуг) — по доходам в виде безвозмездно полученного имущества (работ, услуг) и по иным аналогичным доходам;

- дата поступления денежных средств на расчетный счет (в кассу) налогоплательщика — по доходам в виде дивидендов от долевого участия в деятельности других организаций; в виде безвозмездно полученных денежных средств и по иным аналогичным

доходам.

Расходы признаются в том отчетном (налоговом) периоде, в котором эти расходы возникают исходя из условий сделок. В случае, если сделка не содержит таких условий и связь между доходами и расходами не может быть определена четко или

определяется косвенным путем, расходы распределяются налогоплательщиком самостоятельно.

Датой осуществления материальных расходов признается:

- дата передачи в производство сырья и материалов;

- дата подписания налогоплательщиком акта приемки-передачи услуг (работ) — для услуг (работ) производственного характера и т.д.

Датой осуществления внереализационных и прочих расходов признается:

- дата начисления налогов (сборов) — для расходов в виде сумм налогов;

- дата расчетов в соответствии с условиями заключенных договоров или дата предъявления налогоплательщику документов.

Кассовый метод. При применении налогоплательщиком кассового метода ведения налогового учета доходы/расходы признаются по дате фактического поступления средств (получения имущества, имущественных прав и др.)/фактической оплаты

расходов.

Порядок определения доходов и расходов

- датой получения дохода признается день поступления средств на счета в банках и (или) в кассу, поступления иного имущества (работ, услуг) и (или) имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом;

- расходами признаются затраты после их фактической оплаты. Оплатой товара (работ, услуг и (или) имущественных прав) признается прекращение встречного обязательства налогоплательщиком — приобретателем указанных товаров (работ, услуг) и имущественных

прав перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг, передачей имущественных прав).

Необходимо выбрать единый метод, как для доходов, так и для расходов.

Нельзя применять один метод для расходов, а другой для доходов.

Организации (за исключением банков) имеют право на определение даты получения дохода (осуществления расхода) по кассовому методу, если в среднем за предыдущие 4 квартала сумма выручки от реализации товаров (работ, услуг)

этих организаций без учета налога на добавленную стоимость не превысила 1 млн. рублей за каждый квартал.

https://www.youtube.com/watch?v=upload

Налоговым кодексом РФ установлены особенности определения доходов и расходов некоторых организаций, которые зависят от осуществляемого этими организациями вида деятельности. Таким образом, в гл. 25 НК РФ рассматриваются не только общие подходы к формированию налоговой базы, исчислению и уплате налога на прибыль, но и особенности налогообложения прибыли, связанные со спецификой некоторых отраслей или групп предприятий.

- Банки (cт. 290, 291, 292 НК РФ)

- Страховые организации (страховщики) (cт. 293, 294, 294.1 НК РФ)

- Негосударственные пенсионные фонды (cт. 295, 296 НК РФ)

- Участники рынка ценных бумаг (cт. 298, 299 НК РФ)

- Клиринговые организации (cт. 299.1, 299.2 НК РФ)

- Особенности по операциям с финансовыми инструментами срочных сделок (ст. 301 — 305 и 326 -327 НК РФ)

- Особенности при исполнении договора доверительного управления имуществом, договора простого товарищества (ст. 276, 278 и

332 НК РФ) - Особенности налогообложения иностранных организаций ( ст. 307-310 НК РФ)

Возможен ли вычет НДС при отсутствии исчисленного налога

На вычеты уменьшается общая сумма исчисленного налогап. 1 ст. 171 НК РФ. Поэтому контролирующие органы считают, что если исчисленного налога нет, то и входной налог вычитать не из чего. Как только появится исчисленный налог (то есть реализация), можно будет уменьшить его на налоговые вычетыПисьма Минфина России от 08.12.

2010 № 03-07-11/479, от 29.07.2010 № 03-07-11/317, от 22.06.2010 № 03-07-11/260; Письма УФНС России по г. Москве от 23.12.2009 № 16-15/135777, от 03.08.2009 № 16-15/079270. Однако суды в этом вопросе встают на сторону организаций, разрешая вычет налога и тогда, когда реализации нетПостановление Президиума ВАС РФ от 03.05.

2006 № 14996/05; Постановления ФАС ПО от 15.12.2010 № А55-3486/2010; ФАС МО от 05.05.2010 № КА-А40/4094-10-2, от 11.02.2010 № КА-А40/351-10. Более того, есть судебные решения, в которых уточняется, что исчисленный налог при отсутствии реализации есть, просто он равен нулюПостановления Девятого арбитражного апелляционного суда от 11.12.2008 № 09АП-15622/2008-АК; Семнадцатого арбитражного апелляционного суда от 22.06.2007 № 17АП-3945/07-АК.

Но если перспектива споров с налоговиками вас не прельщает и возвращать налог из бюджета вы не собираетесь, то проще, конечно, отложить вычеты на период, когда у вас начнутся продажи (появится реализация).

Расходы, конечно, нужно отражать своевременно как в бухгалтерском учете, так и в налоговом. Не стоит идти на поводу у налоговых органов. Ведь обязанность бухгалтера — правильно вести учет своей деятельности. Аргументы налоговиков о необоснованности таких расходов не имеют под собой законодательной основы.

Поэтому спокойно отражайте налоговый убыток. А в течение следующих 10 лет на его сумму вы можете уменьшать базу по налогу на прибыльабз. 2 п. 8 ст. 274, ст. 283 НК РФ.

Если вы применяете УСНО с объектом «доходы минус расходы», то свои расходы (кроме расходов на приобретение товаров) вы можете учитывать после оплаты даже при отсутствии доходов. Сформированная в этом случае сумма убытка также может быть списана в течение следующих 10 летп. 7 ст. 346.18 НК РФ; Письмо Минфина России от 23.01.2009 № 03-11-06/2/5.

И если через несколько лет у вас возникнет обратная задача — уменьшить прибыль, чтобы меньше заплатить налог, — вам очень пригодятся эти самые убытки прошлых периодов.

Налоговый период. Отчетный период

Налоговый период – это период, по окончании которого завершается процесс формирования налоговой базы, окончательно определяется сумма налога к уплате. (cт. 285 НК РФ)

По налогу на прибыль организаций налоговым периодом признается календарный год.

Отчетный период

Квартал

Полугодие

9 месяцев

Налоговая декларация предоставляется (cт. 289 НК РФ) :

- Не позднее 28 дней со дня окончания соответствующего отчетного периода

- Не позднее 28 марта года, следующего за истекшим налоговым периодом

Декларацию необходимо представлять в налоговую инспекцию:

- по месту нахождения организации;

- по месту нахождения каждого обособленного подразделения организации.

Налоговый учет — это система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов. (cт. 313 НК РФ)

Налогоплательщики исчисляют налоговую базу по итогам каждого отчетного (налогового) периода на основе данных налогового учета. Система налогового учета организуется налогоплательщиками самостоятельно.

Подтверждением данных налогового учета являются:

- первичные учетные документы (включая справку бухгалтера)

- аналитические регистры налогового учета

- расчет налоговой базы

Аналитические регистры налогового учета — это сводные формы систематизации данных налогового учета за отчетный (налоговый) период.

Коды классификации доходов бюджета

В бухгалтерском учете расходы признаются в том периоде, в котором они имели место, независимо от того, получен организацией доход или нет (п.п. 17, 18, абзац 4 п. 19 ПБУ 10/99).

Затраты на приобретение и сооружение ОС расходами не признаются (п. 3 ПБУ 10/99), так как эти затраты вместе с расходами на уплату процентов по кредитному договору, взятому на приобретение ОС, формируют первоначальную стоимость ОС на счете 08 (п.п. 7, 8 ПБУ 6/01, п.п. 7, 8 ПБУ 15/2008), которая после ввода объекта в эксплуатацию переносится на стоимость готовой продукции в виде амортизационных отчислений (п.п. 17, 18, 19, 20, 21 ПБУ 6/01, п. 8 ПБУ 10/99).

На сегодняшний день нормативно определен порядок признания затрат в виде расходов будущих периодов только для активов, упомянутых в: ПБУ 17/02, ПБУ 14/2007 (п. 39), ПБУ 2/2008 (п. 16). Поэтому когда речь идет о расходах на приобретение активов, порядок учета которых регулируется вышеназванными ПБУ, то такие затраты первоначально могут отражаться по дебету счета 97 с последующим списанием в дебет счетов учета затрат (п. 65 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ*(5), далее — Положение).

Административные — они же управленческие расходы к видам активов, поименованным в вышеупомянутых ПБУ, не относятся.

Управленческие расходы (счет 26 «Общехозяйственные расходы») можно учесть двумя способами (п. 9 ПБУ 10/99):

-

ежемесячным списанием в дебет счета 20 «Основное производство» (то есть формированием незавершенного производства и себестоимости готовой продукции);

-

ежемесячным списанием непосредственно в дебет счета 90 «Продажи».

В данном случае отражение в бухгалтерском учете осуществленных организацией управленческих расходов будет зависеть от порядка, установленного учетной политикой организации (п. 7 ПБУ 1/2008, смотрите письмо Минфина России от 14.05.2005 N 03-06-01-04/25).

Дебет 20 Кредит 26- управленческие расходы отражены в составе расходов на производство (в аналитике как расходы на производство, не давшее продукции) (при установлении в учетной политике первого варианта учета);

Дебет 91 Кредит 20- расходы на производство, не давшее продукции, списаны в составе прочих расходов с последующим формированием убытка отчетного периода для целей бухгалтерского учета;

https://www.youtube.com/watch?v=useroksana0283

или

Дебет 91 Кредит 26- управленческие расходы отражены в составе прочих расходов (второй вариант)*(6).

— Энциклопедия решений. Формирование себестоимости готовой продукции в бухгалтерском учете;

— Энциклопедия решений. Учет себестоимости готовой продукции;

— Энциклопедия решений. Определение суммы расходов на производство и реализацию. Прямые и косвенные расходы в налоговом учете;

— Энциклопедия решений. Оценка остатков незавершенного производства в целях налогообложения прибыли;

— Энциклопедия решений. Оценка остатков готовой продукции на складе в целях налогообложения прибыли;

— Энциклопедия решений. Бухгалтерский учет расходов в виде процентов по долговым обязательствам;

— Энциклопедия решений. Налоговый учет процентов по договорам займа и иным аналогичным договорам (иным долговым обязательствам, включая ценные бумаги);

— Вопрос: Каковы общие правила бухгалтерского учета готовой продукции в сельском хозяйстве? (ответ службы Правового консалтинга ГАРАНТ, август 2010 г.)

— Вопрос: Организация получила заем. Заемные средства используются для создания (приобретения) основных средств. Организация находится на стадии строительства, выпуска продукции нет. Если исключить проценты из расходов текущего периода, то по его итогам все равно будет убыток. Как отразить начисленные проценты по договорам полученных займов? (ответ службы Правового консалтинга ГАРАНТ, август 2018 г.)

— Отложенный вычет по НДС: не пропустите! (С.Н. Зайцева, журнал «НДС: проблемы и решения», N 1, январь 2019 г.)

— Основные принципы формирования перечня прямых расходов (Л.Е. Тимофеева, журнал «Налог на прибыль: учет доходов и расходов», N 5, май 2017 г.);

— Три вопроса о нюансах налогового учета расходов на незавершенное производство (Р. Романенко, М. Иванов, «Российский налоговый курьер», N 15, август 2014 г.).

https://www.youtube.com/watch?v=ytdevru

Ответ подготовил:Эксперт службы Правового консалтинга ГАРАНТВахромова Наталья

Ответ прошел контроль качества

20 марта 2019 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

*(1) КС РФ в определениях от 04.06.2007 N 366-О-П и 320-О-П разъяснил: «…обоснованность расходов, учитываемых при расчете налоговой базы, должна оцениваться с учетом обстоятельств, свидетельствующих о намерениях налогоплательщика получить экономический эффект в результате реальной предпринимательской или иной экономической деятельности.

*(2) К прямым расходам могут быть отнесены, в частности:

-

материальные затраты, определяемые в соответствии с пп.пп. 1 и 4 п. 1 ст. 254 НК РФ (например, семена, удобрения, рассада, поливочная вода и др.);

-

расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг, а также расходы на обязательное пенсионное страхование, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, начисленные на указанные суммы расходов на оплату труда (оплата труда рабочих, занятых на выращивании овощей, агрономов и др.);

-

суммы начисленной амортизации по основным средствам, используемым при производстве товаров, работ, услуг (теплицы, поливочного оборудования, сельхозтехники и пр.).

*(3) Доведено письмом ФНС России от 07.12.2012 N ЕД-4-3/20687@ до нижестоящих налоговых органов и налогоплательщиков.

*(4) Более подробно смотрите в материале: Вопрос: Организация образована в мае 2016 года. Сфера деятельности — производство и оптовая продажа электронных компонентов для промышленных предприятий. На данный момент организация находится в стадии становления, идут подготовительные работы. Производство и продажу электронных компонентов организация пока не осуществляет, в конце 2018 года планируется открытие производства.

*(5) Утверждено приказом Минфина России от 29.07.1998 N 34н.

*(6) Вопрос о порядке формирования себестоимости овощей рассмотрен подробно в разделе «Бухгалтерский учет» в материале: Вопрос: Коммерческая организация применяет УСН с объектом налогообложения «доходы минус расходы», оказывает услуги общественного питания в ресторане. У организации есть свое подсобное хозяйство, где выращиваются корнеплоды и зелень, используемые для приготовления блюд.

Каков порядок бухгалтерского и налогового учета выращиваемых корнеплодов и зелени? Какие особенности налогообложения возникают? Какие документы необходимо оформлять при поступлении и списании выращенной продукции, использованной в производстве блюд или пришедшей в период хранения в негодность продукции? (ответ службы Правового консалтинга ГАРАНТ, август 2016 г.)

Применительно к рассматриваемой ситуации для формирования себестоимости овощей необходимо использовать счет 20 (в отличие от примера, рассмотренного в указанном материале, где применяется счет 23).

Сроки уплаты налога и авансовых платежей

Налог определяется как соответствующая налоговой ставке процентная доля налоговой базы. (cт. 286 НК РФ)

- Квартальные авансовые платежи уплачиваются не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный период.

- Уплата налога по истечении налогового периода не позднее срока, установленного для подачи налоговых деклараций за соответствующий налоговый период.

- Ежемесячные авансовые платежи уплачиваются не позднее 28–го числа месяца, следующего за истекшим месяцем.

В основном все налогоплательщики налога на прибыль уплачивают авансовые платежи ежемесячно (

п.2 ст.286 НК РФ

)

| Наименования платежей | Сроки уплаты |

|---|---|

| Налог, уплачиваемый по итогам налогового периода | Не позднее 28 марта года, следующего за истекшим налоговым периодом |

Авансовые платежи по итогам отчетного периода:

|

|

| Ежемесячные авансовые платежи | Ежемесячно не позднее 28-го числа текущего месяца |

| Налог с доходов по государственным и муниципальным ценным бумагам, подлежащих налогообложению у получателя дохода | В течение 10 дней по окончании месяца, в котором получен доход |

Особенности регионального законодательства

https://www.youtube.com/watch?v=ytpolicyandsafetyru

Информация ниже зависит от вашего региона (77 город Москва)

Ваш регион был определен автоматически. Вы всегда можете сменить его, воспользовавшись переключателем в верхнем левом углу страницы.

Ставка налога, зачисляемого в бюджет г.Москвы, составляет 18 процентов.

— от 05.03.2003 № 12 «Об установлении ставки налога на прибыль для общественных организаций, использующих труд инвалидов»;

— от 05.07.2006 № 31 «Об установлении ставки налога на прибыль организаций — резидентов особой экономической зоны — технико-внедренческого типа «Зеленоград»;

— от 23.01.2013 № 2 «Об установлении ставки налога на прибыль организаций для организаций — резидентов технополисов, технологических парков и индустриальных парков»;

https://www.youtube.com/watch?v=ytaboutru

— от 26.06.2013 № 34 «Об установлении ставки налога на прибыль организаций для организаций, осуществляющих на территории города Москвы производство автомобилей».