Что облагается

Для начала необходимо понять, какие объекты налогообложения будут учитываться при соответствующем платеже. Не все имущество принимается во внимание при расчете налога на недвижимость.

Среди объектов налогообложения в данном случае выделяют:

- комнаты;

- квартиры;

- дома;

- дачи;

- гаражи;

- места под машины;

- недвижимые единые комплексы;

- объекты незавершенного строительства;

- сооружения и строения.

Доли в указанном имуществе тоже учитываются. Но кто имеет право не платить упомянутый налог? При каких обстоятельствах?

Последние изменения в налогообложении

В полномочия органов местного самоуправления входит самостоятельное установление льгот

В полномочия органов местного самоуправления входит самостоятельное установление льгот. В соответствии с Налоговым кодексом льготы по налогу на имущество не носят индивидуального характера и не устанавливаются в зависимости от формы собственности организации (ст. 3, 56 НК РФ).

В соответствии с определением Верховного суда РФ от 07.06.2006 № 59-Г06-9 нельзя установить льготу по имущественному налогу, если ее использование зависит от доли иностранного участия в уставном капитале налогоплательщика, поскольку прослеживается зависимость от места происхождения капитала, что противоречит российскому налоговому законодательству.

Законодательство субъектов РФ не может идти в разрез с Налоговым кодексом, соответственно, льготы по налогу на имущество не могут быть установлены в качестве изменения элементов имущественного налога (гл. 30 НК РФ).

Законодательные органы субъектов РФ могут формировать дополнительные условия, позволяющие применять льготы.

Примером является Московская область, где налогоплательщики при использовании льгот обязаны предоставлять расчет суммы высвободившихся средств по итогам налогового периода и отчет по их использованию. Данное положение закреплено в п. 3 ст. 4 закона Московской области от 24.11.2004 № 151/2004-ОЗ «О льготном налогообложении в Московской области».

С 2016 года отчисления в государственный бюджет значительно выросли. Налог на недвижимое имущество с недавних пор рассчитывается исходя из размера кадастровой стоимости объекта. Зачастую она значительно выше рыночной цены, поэтому прибавка к отчислениям ощутимая. Для того чтобы не шокировать граждан новыми налогами, до 2020 года будет действовать переходной период, в течение которого ставка налога будет повышаться постепенно.

Объектами налогообложения является следующая недвижимость:

-

Физические лица обязаны ежегодно уплачивать отчисления за недвижимость, которая есть у них в собственности и не используется в предпринимательской деятельности

Жилые дома и постройки, предназначенные для подсобного хозяйствования.

- Помещения, пребывающие в частной собственности граждан, в многоквартирных домах, исключением являются общедоступные объекты.

- Гаражные постройки, машино-места.

- Недостроенные здания.

- Единые комплексы недвижимости.

- Другие строения и здания.

Налогоплательщиками являются юридические лица и частные граждане. Законодательство устанавливает для них разные ставки, налоговые периоды, а также основания освобождения от внесения обязательного платежа.

Как происходит начисление налога? К началу календарного года в Едином реестре формируется список объектов с указанием их новой цены. На основании этих данных определяется величина налога. Данная цифра указывается в квитанции на оплату и направляется налогоплательщикам.

Физические лица обязаны ежегодно уплачивать отчисления за недвижимость, которая есть у них в собственности и не используется в предпринимательской деятельности. Каждый регион вправе устанавливать свою ставку налога. Для каждого вида помещения она может быть разной.

Главное, чтобы ставка не превышала:

- 0,3% в отношении домов, незавершённых построек, квартир, гаражных строений и машино-мест;

- 2% — для апартаментов, кадастровая цена которых больше трёхсот миллионов рублей;

- 0,5% — для остальных недвижимых объектов.

Для хозяйствующих субъектов налоговые ставки также устанавливают муниципалитеты. Их значение не может превышать 2,2%. Местная власть может применять различные уровни уплаты налога для разных категорий налогоплательщиков в зависимости от их дохода, местоположения, вида хозяйственной деятельности.

Какое имущество юрлиц облагается налогом?

Это такие объекты:

- деловые центры, комплексы, отведённые для торговли, помещения во владении или хозяйственном управлении индивидуальных предпринимателей и организаций;

- нежилые строения и помещения, используемые для организации хозяйствования на основании данных в Росреестре недвижимости (территории общественного питания, павильоны для торговли);

- недвижимость иностранных организаций;

- жилые строения и отдельные помещения, состоящие на балансе организации.

Уменьшенная налоговая ставка для налогообложения имущества юридических лиц применяется к стратегически важным объектам, таким как трубопроводы, пути сообщения, линий электропередач. В 2017 году отчисления за них не могут превышать 1,6% от стоимости.

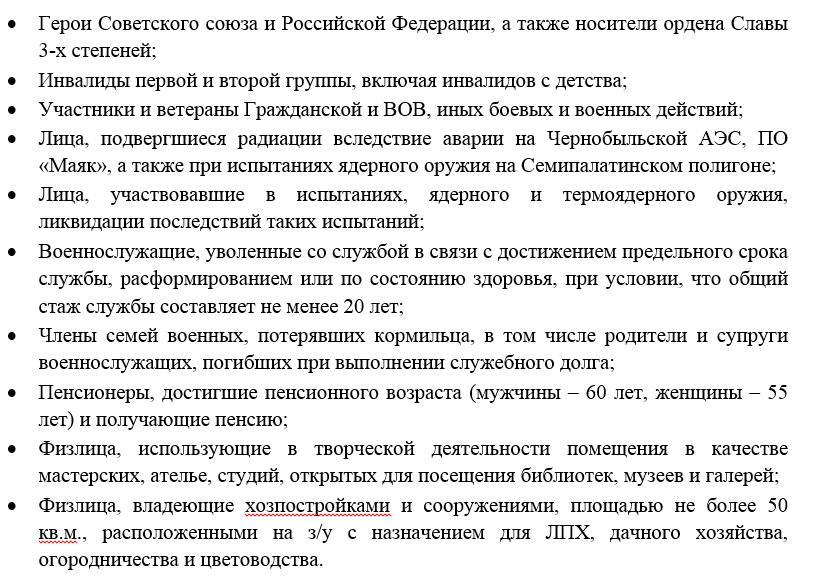

Перечень граждан, освобожденных от перечисления имущественного налога, указан в ст. 407 НК РФ. В ней указаны следующие категории лиц:

- граждане, уволенные с воинской службы, на которой трудились не менее 20 лет;

- инвалиды первой и второй группы;

- лица, подвергшиеся воздействию радиации;

- граждане, имеющие высокие государственные награды;

- участники боевых действий;

- родители, супруги военных, погибших при исполнении долга;

- пенсионеры.

Освобождение предоставляется лицам, владеющим небольшими (до 50 м кв.) постройками на земельных участках, предназначенных для ведения дачного хозяйства.

Получить льготы или полное освобождение от налога можно на срок, максимум, три года. После этого потребуется провести процедуру еще раз. Подобное продление можно проводить неограниченное количество раз.

Льгота может прекратиться с следующих случаях:

- Транспортное средство было продано.

- Автомобиль был подарен иному владельцу.

- Утрата или полный износ машины.

В процессе приобретения нового авто, человек, который имеет право на льготы или на полное освобождение от налога, обязан также подать в налоговую заново заполненное заявление и весь пакет важных для оформления документов.

Данный платеж является местным в связи, с чем порядок его исчисления и уплаты, ставки и льготы устанавливаются непосредственно местными властями.

Преференции по ННИ физлиц разделяются на:

Местные льготники

Местные власти в дополнение к федеральному списку льгот, могут устанавливать дополнительные преференции для лиц, владеющих имуществом на территории определенного муниципального образования.

Информацию о том, какие льготы установлены на территории вашего муниципального района можно узнать на сайте ФНС РФ.

Получить освобождение от уплаты налога на имущество можно только если:

- Имущество не используется для извлечения дохода;

- И находится в собственности лица, заявляющего льготу

Наши юристы знают ответ на ваш вопрос

Если вы хотите узнать,

как решить именно вашу проблему

, то

спросите

об этом нашего дежурного

юриста онлайн

. Это быстро, удобно и

бесплатно

!

или по телефону:

Москва и область: 7-499-938-54-25

Москва и область: 7-499-938-54-25 Санкт-Петербург и область: 7-812-467-37-54

Санкт-Петербург и область: 7-812-467-37-54 Федеральный: 7-800-350-84-02

Федеральный: 7-800-350-84-02

Федеральные льготы

Полный перечень организаций, имеющий право на освобождение от уплаты ННИ указан в ст. 381 НК РФ.

Региональные льготы

В связи с тем, что данный налог относится к региональным платежам, власти субъектов РФ правомочны устанавливать отдельные льготы для организаций, владеющих имуществом на территории данного субъекта.

Узнать, каким законом на территории конкретного субъекта введен ННИ организаций можно на сайте ФНС РФ.

- Жилые дома и постройки, предназначенные для подсобного хозяйствования.

- Помещения, пребывающие в частной собственности граждан, в многоквартирных домах, исключением являются общедоступные объекты.

- Гаражные постройки, машино-места.

- Недостроенные здания.

- Единые комплексы недвижимости.

- Другие строения и здания.

Переход на новый вид налогообложения всё ещё в процессе. В большинстве комиссии по оценке кадастровой стоимости уже успели составить списки объектов, за которых необходимо отчислять налоги. Ознакомиться со списками можно на официальном сайте органа власти. Если недвижимости в перечне нет, значит, новый расчёт применяться пока не будет.

Кто освобождается от уплаты налога с недвижимости юридических лиц?

Хозяйствующие субъекты, которые принадлежат к льготным категориям, так же как и граждане, могут быть освобождены от внесения обязательных платежей. Причисление юридических лиц к неплательщикам зависит от их вида деятельности.

- Недвижимость исправительных учреждений, которая используется непосредственно для содержания осуждённых лиц.

- Здания и помещения религиозных групп, предназначенные для осуществления ими своей деятельности.

- Имущество, которое используется для осуществления уставной деятельности федеральных объединений инвалидов, где численность нетрудоспособных граждан или их представителей составляет не меньше 80%.

- Недвижимость организаций, более половины численности которых составляют инвалиды. Исключением являются хозяйствующие субъекты, занимающиеся производством подакцизных товаров, переработкой полезных ископаемых, предоставление брокерских и посреднических услуг.

- Имущество, которое находится в собственности организаций инвалидов и используется ими в спортивных, культурных, реабилитационных, научных целях.

- Недвижимость предприятий-производителей фармацевтической продукции, где непосредственно изготавливаются ветеринарные препараты, проводятся испытания лекарств.

- Сооружения на автодорогах, технологические части федеральных автотрасс, принадлежащие различным субъектам хозяйствования.

- Недвижимость предприятий, выпускающих протезно-ортопедическую продукцию.

- Имущество, принадлежащее государственным научным центрам.

- Имущество, которое находится на балансах резидентов особых экономических зон, действующих на основании специального соглашения. Недвижимость не облагается налогом первые десять лет пребывания на учёте.

- Недвижимость управляющих компаний инновационного центра «Сколково», а также участники проекта по исследовательской работе центра.

- Объекты организаций, имеющие высокую энергоэффективность – на протяжении первых трёх лет с даты постановки на баланс.

- Имущество судостроительных фирм – в течение десятилетнего срока с момента регистрации.

- Недвижимость предприятий, которые являются управляющими субъектами особых экономических зон – на протяжении десятилетнего периода.

- Имущество организаций, которое расположено в зонах вод – в пределах шельфа, на дне Каспийского моря, во внутренних водах.

Какими категориями физических лиц налог на имущество не уплачивается

Для того чтобы выяснить, каким категориям граждан могут быть предоставлены льготы при уплате налога, необходимо уточнить кто является налогоплательщиками:

- лица, достигшие совершеннолетия и владеющие недвижимости на праве собственности;

- ИП;

- организации и предприятия;

- граждане, являющиеся налоговыми резидентами РФ.

Соответственно от уплаты налога освобождаются все граждане, не достигшие 18 лет. Возможность предоставления льгот предусмотрена на федеральном уровне. Все налоговые послабления разделяются на федеральные и местные.

Согласно постановлениям НК РФ существуют следующие категории граждан, которые частично или полностью освобождаются от налога на имущество:

- Герои РФ и СССР;

- кавалеры ордена Славы всех степеней;

- военные пенсионеры;

- потерявшие кормильца семьи военнослужащих;

- ветераны боевых действий;

- инвалиды различных категорий;

- граждане, пострадавшие при ликвидации последствий аварий на атомных и ядерных объектах;

- граждане, которые используют имущество для ведения профессиональной творческой деятельности либо в качестве культурного объекта;

- лица, у которых во владении имеются хозяйственные постройки, площадь которых не превышает 50 м.кв.;

- пенсионеры.

Граждане, указанные в вышеприведённом списке, являются льготниками во всех субъектах РФ.Однако т.к. налог на имущество относится к местным, на региональном уровне также могут быть установлены свои льготы.

Однако для уточнения категорий граждан, которым предоставляются льготы в конкретном регионе, необходимо обратиться в налоговое отделение или уточнить информацию на электронных ресурсах.

Объекты

Основными объектами, по отношению к которым может быть применена льгота, являются:

- жилые помещения;

- помещения и места для стоянки личного автотранспорта;

- помещения, используемые для осуществления различной творческой деятельности;

- хозяйственные постройки, площадь которых не превышает 50 м.кв.

Льгота не может быть применена в отношении:

- объектов, используемых для ведения предпринимательской деятельности;

- имущества, кадастровая стоимость которого превышает 300 млн. рублей.

От уплаты имущественного налога освобождаются лица, имеющие возможность документально подтвердить свое право на получение льготы.

Узнайте,

кто сдает налог на имущество юридических лиц

.

Сколько процентов налог на имущество организаций? Смотрите тут.

Юридические лица

В действующем законодательстве для юридических лиц также предусмотрены определенные льготы при выплате имущественного налога.

На предоставление налога на льготных условиях могут рассчитывать следующие категории юридических лиц:

- учреждения и организации, занимающиеся уголовно-исправительной деятельностью;

- организация религиозного характера;

- различные объединения инвалидов;

- предприятия, уставной капитал которых полностью состоит из вкладов, которые внесли общероссийские объединения инвалидов;

- учреждения, имущество которых принадлежит общественным организациям инвалидов;

- предприятия, которые специализируются на производстве лекарственных препаратов;

- организации, которые осуществляют деятельность по ремонту автомобильных дорог и сооружений их технического обслуживания;

- имущество, принадлежащее коллегии адвокатов.

Подробную информацию о категориях организаций, которые имеют право на полное или частичное освобождение от уплаты имущественного налога можно найти в ст. 381 НК РФ.

Кто освобожден от уплаты налога на недвижимость? Чтобы разобраться в данном вопросе, необходимо понять, какие категории граждан должны расплачиваться с государством за свою собственность.

Среди налогоплательщиков имущественных налогов выделяют:

- всех совершеннолетних граждан, имеющих права собственности на недвижимость;

- организации;

- резиденты РФ.

Соответственно, к тем, кто не должен платить налог на недвижимость, можно отнести несовершеннолетних. Но после достижения детьми 18 лет, при условии наличия у них собственности, льгота автоматически устраняется.

Такая льгота представлена в Санкт-Петербурге. Освобождаются от налога организации, основным видом деятельности которых является изготовление специального оборудования для обеспечения жизнедеятельности и реабилитации инвалидов (закон Санкт-Петербурга от 26.11.2003 № 684-96 «О налоге на имущество организаций»).

В Красноярске данная льгота предоставляется товариществам собственников жилья (ст. 2 закона Красноярского края от 08.11.2007 № 3-674 «О налоге на имущество организаций»).

Например, в Москве принят закон от 05.11.2003 № 64 «О налоге на имущество организаций», который освобождает от уплаты имущественного налога организации, использующие такое имущество для производства легковых автомобилей в пределах территории города.

Аналогичная льгота применяется в Хабаровском крае, где освобождаются от налога организации, занимающиеся производством, переработкой и хранением сельскохозяйственной продукции.

Льготы распространяются на то имущество, которое непосредственно задействовано в осуществлении данной деятельности (п. 8 ст. 3 Закона Хабаровского края от 10.11.2005 № 308 «О региональных налогах и налоговых льготах в Хабаровском крае»).

Данная льгота, например, актуальна в Ленинградской области для имущества, используемого для осуществления деятельности по организации отдыха и оздоровления детей до 18 лет (ст. 3-1 областного закона Ленинградской области от 25.11.2003 № 98-оз «О налоге на имущество организаций»), и во Владимирской области в отношении автомобильных дорог общего пользования регионального и межмуниципального значения (ст. 2.1 Закона Владимирской области от 12.11.2003 № 110-ОЗ «О налоге на имущество организаций»).

В соответствии с Налоговым кодексом в субъектах РФ допустимо применение пониженных ставок по налогу на имущество (п. 2 ст. 372, п. 2 ст. 380 НК РФ)

Примерами могут служить Московская область, где организациям, являющимся участниками религиозных объединений, разрешено уплачивать 50% от исчисленной суммы налога (ст. 14 закона Московской области от 24.11.2004 № 151/2004-ОЗ «О льготном налогообложении в Московской области»), и Челябинская область в части благотворительной деятельности. Размер льготы также составляет 50% (п. 2 ст. 3 Закона Челябинской области от 27.11.2003 № 189-ЗО «О налоге на имущество организаций»).

В соответствии с Налоговым кодексом в субъектах РФ допустимо применение пониженных ставок по налогу на имущество (п. 2 ст. 372, п. 2 ст. 380 НК РФ).

Использование налоговых льгот является правом налогоплательщика, поэтому необходимо иметь неоспоримые основания на применение данного права. Налоговые органы могут затребовать у налогоплательщика подтверждающие и оправдательные документы по применению имущественных льгот (ст. 88, ст. 89, ст. 93 НК РФ).

ФНС подготовила новую форму декларации по налогу на имущество за 2017 год, а также бланк расчета авансов для подачи в 2018 году. Но обновленный расчет по авансам можно использовать, начиная с отчетной кампании за 1-й квартал 2017 года.

Для многих категорий налогоплательщиков НК РФ предусматривает льготы по налогу на имущество. Льготник вправе не уплачивать этот налог, но только по одному объекту недвижимости каждого вида, из всех, находящихся у него в собственности (п. 3, 4 ст. 407 НК РФ). То есть если гражданин является собственником нескольких квартир, то он может не платить налог только по одной из них.

Итак, право на освобождение от налога на имущество физических лиц с учетом указанных выше условий имеют (п. 1 ст. 407 НК РФ):

- пенсионеры;

- инвалиды I и II групп инвалидности, инвалиды с детства;

- военнослужащие, а также уволенные с военной службы по определенным причинам (по достижении предельного возраста, состоянию здоровья и др.);

- родители и супруги военнослужащих и государственных служащих, погибших при исполнении служебных обязанностей;

- члены семей военнослужащих, потерявших кормильца;

- граждане, уволенные с военной службы или призывавшиеся на военные сборы, выполнявшие интернациональный долг в Афганистане и других странах;

- лица, имеющие право на социальную поддержку, т.к. подверглись воздействию радиации вследствие катастрофы на ЧАЭС, аварии в 1957 году на ПО «Маяк», ядерных испытаний на Семипалатинском полигоне;

- лица, принимавшие непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

- лица, получившие / перенесшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений, иных работ, связанных с ядерными установками, включая ядерное оружие и космическую технику;

- Герои Советского Союза и Герои РФ, лица, награжденные орденом Славы трех степеней;

- участники гражданской войны, Великой Отечественной войны, других боевых операций по защите СССР, ветераны боевых действий;

- лица вольнонаемного состава Советской Армии, ВМФ, ОВД и госбезопасности, занимавшие должности в воинских частях, штабах и учреждениях действующей армии в период Великой Отечественной войны, либо лица, участвовавшие в обороне городов, что засчитывается им в выслугу лет для назначения пенсии на льготных условиях;

Также освобождаются от уплаты налога лица, которые ведут профессиональную творческую деятельность в своих специально оборудованных мастерских, ателье, студиях (в части налога, которым облагаются именно эти помещения).

И абсолютно всем физическим лицам предоставляется льгота в отношении хозяйственных построек площадью не более 50 кв. метров, расположенных на земельных участках для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или ИЖС.

Налоговый вычет, как отдельный вид льготы по ННИ

Льготы делятся на федеральные и местные. Федеральные закрепляются НК РФ и не могут быть изменены властями субъекта РФ. Региональные устанавливаются муниципалитетом как дополнение к федеральным.Льготы могут предоставлять гражданину полное или частичное освобождение от уплаты налога.

Дополнительно человеку может быть доступно предоставление установленных законом налоговых вычетов.

При определении налоговой базы по кадастровой стоимости на законодательном уровне предусмотрена возможность применения налогового вычета. Он выражается в уменьшении базы по налогу на установленный налоговым кодексом размер.

При расчёте сумма выплаты по кадастровой стоимости площадь объекта недвижимости подлежит уменьшению на:

- 10 м.кв. для комнаты;

- 20 м.кв. для квартиры;

- 50 м.кв. для жилого дома;

- 1 млн. рублей для комплекса недвижимости.

Власти региона имеют право самостоятельно устанавливать размеры налоговых вычетов в рамках федерального законодательства. Также в праве властей субъекта РФ регулировать ставку по налогу и прочие нюансы расчета и выплаты имущественного налога.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

В связи с изменениями, связанными с порядком расчета налога на имущество исходя из кадастровой стоимости (далее к/с) объекта, законодатель предусмотрел возможность применения налогового вычета по ННИ, выражающегося в уменьшении суммы налога к уплате, посредством уменьшения налоговой базы на установленный НК РФ размер льготы.

При определении суммы платежа (при расчете исходя из по к/с) площадь недвижимого имущества подлежит уменьшению на:

- 10 кв.м. для комнаты;

- 20 кв.м. для квартиры;

- 50 кв.м. для жилого дома

- 1 млн.руб. для недвижимого комплекса

Пример расчета ННИ с применением вычета

Кротов Б.А. имеет в собственности жилой дом площадью 150 кв.м.

К/с данной недвижимости равна 42 546 320 руб.

Стоимость одного квадратного метра – 283 642 руб.

Размера вычета составит 14 182 100 руб.

(283 642 * 50)

База для исчисления налога будет равна 28 364 220 руб.

(42 546 320 – 14 182 100)

Итого налог к уплате будет равен 5 673 руб. (с учетом понижающего коэффициента, установленного НК РФ):

28 364 220 * 0,1 % * 0,2

Плательщиками налога являются собственники жилой недвижимости, гаражей, машиномест и т. д.

Согласно ст. 407 НК РФ не являются плательщиками налога на имущество следующие категории физлиц:

-

Для многих категорий налогоплательщиков НК РФ предусматривает льготы по налогу на имущество

Герои СССР и РФ;

- участники Великой Отечественной войны и иных боевых действий;

- инвалиды групп I или II, а также инвалиды с детства;

- военнослужащие;

- члены семей военнослужащих при потере кормильца;

- пенсионеры;

- лица, подвергшиеся радиации вследствие ядерных испытаний на Семипалатинском полигоне, катастрофы на Чернобыльской АЭС, а также на производственном объединении «Маяк» и др.

Также освобождены от уплаты налога собственники хозпостроек, расположенных в границах дачных хозяйств, садоводств, ИЖС, площадь которых не превышает 50 квадратных метров.

Физлицам, имеющим право на налоговые льготы, следует подать в ИФНС по месту жительства соответствующее заявление и подтверждающие право на льготу документы.

Налоговая льгота предоставляется физлицу в отношении 1 объекта недвижимости. О своем решении в выборе льготного актива плательщику налога следует направить уведомление не позднее 01 ноября года, являющегося налоговым периодом. При непредставлении уведомления о выбранном объекте недвижимости льгота предоставляется в отношении актива с максимальной величиной исчисленного налога.

- в отношении объектов недвижимости и земельных участков, размещенных на территории Москвы;

- в отношении ТС, которые поставлены на учет в Москве.

Московские пенсионеры могут подать документы на оформление льготы:

- лично;

- почтой России (письмо с уведомлением и описью вложений);

- через представителя (на основании действующей доверенности, или иных документов;

- в электронном виде (он-лайн заявка на сайте ПФР или Госуслуг).

Документы на оформление льготы пенсионеру следует подать в ФНС по месту регистрации в срок до 1 октября текущего года. То есть для освобождения от уплаты налога в году, документы необходимо передать до 01.10.17.

Пенсионеры, зарегистрированные и постоянно проживающие в Москве, наряду с муниципальными льготами, имеют право на получение налоговых скидок в рамках федерального законодательства.

Москва, Московская область звоните: 8 (499) 703-35-33 доб. 698

![]()

Санкт-Петербург, Ленинградская область звоните: 8 (812) 309-06-71 доб. 352

Для регионов звоните: 8 (800) 777-08-62 доб. 327

Для звонка по добавочному номеру после набора номера, услышав гудок нажать звездочку (*) и набрать добавочный. Например 84997033533 гудок * 943.

- Организации и учреждения в сфере уголовно-исполнительного производства. Имущество должно использоваться исключительно для реализации закрепленных функций (п. 1 ст. 381 НК РФ).

- Организации, связанные с религиозной деятельностью. Имущество должно использоваться при ведении религиозной деятельности (п. 2 ст. 381 НК РФ).

- Организации с уставным капиталом, состоящим из вкладов общероссийских общественных организаций инвалидов. Налоговым кодексом установлены строгие условия, в соответствии с которыми среднесписочная численность инвалидов должна быть от 50% численности всех работников, а их доля в фонде оплаты труда — от 25% общей заработной платы (п. 3 ст. 381 НК РФ). Имущество такой организации должно использоваться для производства и сбыта товаров (за исключением минерального сырья, подакцизных товаров и товаров из перечня, утвержденного Постановлением Правительства РФ от 18.02.2004 № 90), работ и услуг (исключение составляют брокерские и посреднические услуги).

- Общероссийские общественные организации инвалидов. Количество инвалидов и их законных представителей должно составлять 80% и более от всех членов. Деятельность должна осуществляться в соответствии с уставом.

- Организации, собственником имущества которых является Общероссийская общественная организация инвалидов. Деятельность от использования имущества должна иметь социальную направленность (образовательная, культурная, лечебно-оздоровительная, реабилитационная), а также должно вестись оказание какой-либо помощи инвалидам (п. 3 ст. 181 НК РФ).

- Организации, занимающиеся производством фармацевтической продукции (п. 4 ст. 381 НК РФ).

Компании освобождаются от уплаты налога на имущество организаций в части определенных активов, а именно:

- федеральных автомобильных дорог общего пользования (п. 11 ст. 381 НК РФ);

- имущества, используемого организацией — резидентом особой или свободной экономической зоны в этой зоне и приобретенного именно для этой цели, с ограничением срока (10 лет с месяца, следующего за месяцем принятия к учету), дающего право на такую льготу (пп. 17, 26 ст. 381 НК РФ);

- объектов, имеющих высокую энергетическую эффективность, в течение 3 лет с даты принятия имущества на учет (п. 21 ст. 381 НК РФ);

- имущества, используемого для строительства судов в особой экономической зоне в течение 10 лет с даты регистрации организации-судостроителя в качестве резидента зоны и 10 лет с даты принятия имущества на учет, но не больше срока существования особой зоны (п. 22 ст. 381 НК РФ);

- недвижимости управляющих компаний особых экономических зон, созданной с целью работы в такой зоне, в течение 10 лет с месяца, наступающего за месяцем принятия имущества на учет (п. 23 ст. 381 НК РФ);

- имущества, используемого во внутренних морских водах РФ для разработки месторождений углеводородов не менее 90 календарных дней в течение 1 календарного года (п. 24 ст. 381 НК РФ);

- движимого имущества, приобретенного после 01.01.2013, кроме полученного в результате реорганизации (ликвидации) или от взаимозависимого лица, при этом ограничения не распространяются на железнодорожный подвижной состав, произведенный после 01.01.2013 (п. 25 ст. 381 НК РФ).

Помимо вышеперечисленных выделяют те организации, кто освобожден от уплаты налога на имущество полностью:

- протезно-ортопедические предприятия (п. 13 ст. 381 НК РФ);

- коллегии адвокатов, адвокатские бюро и юридические консультации (п. 14 ст. 381 НК РФ);

- государственные центры научной деятельности (п. 15 ст. 381 НК РФ);

- организации, имеющие отношение к инновационному центру «Сколково» в качестве управляющих компаний или участников проекта по осуществлению исследований (пп. 19, 20 ст. 381 НК РФ).

В письме Минфина России от 14.05.2010 № 03-05-04-01/29 отмечено, что могут устанавливаться дополнительные льготы, которые будут действовать только на территории субъектов РФ.

К числу таких льгот с 2018 года будет относиться освобождение, предоставляемое пп. 24 (имущество месторождений углеводородов) и 25 (движимое имущество, приобретенное после 01.01.2013) ст. 381 НК РФ.

Введенной в 2017 году в НК РФ новой ст. 381.1 регионам дается право самостоятельно принимать решения о том, будут ли такие льготы действовать в регионе. Если соответствующего законодательного решения о применении нет, то не будет и льготы.

Теперь немного конкретнее о тех, кто может на законных основаниях не платить имущественные налоговые сборы. В России данное право закрепляется за некоторыми категориями населения. Существуют разные льготы — федеральные и региональные.

Начнем с первых. Они распространяются на все города России. Федеральный льготник — это тот, кто освобожден от уплаты налога на недвижимость независимо от региона проживания.

Среди таких лиц выделяют:

- пенсионеров;

- инвалидов (1 или 2 группы);

- кавалеров Ордена Славы;

- героев страны (СССР в том числе);

- военных, ушедших в отставку по возрасту при наличии у них 20-летней выслуги;

- семьи военных, потерявших единственного кормильца;

- супругов и родителей военных, погибших при исполнении должностных обязанностей;

- ветеранов ВОВ;

- инвалидов детства;

- людей, пострадавших от аварий в Чернобыле или на атомной станции «Маяк»;

- граждан, использующих имущество для творческой деятельности и в качестве культурного объекта;

- собственников хозяйственных построек не более 50 «квадратов», расположенных на участках для с/х, ЛПХ, дачного хозяйства, садоводства, огородничества.

Освобождение от налогов для бизнеса

Налог, который взимается с собственников транспортных средств по своей категории относится к региональным.

Основные его аспекты на законодательном уровне регулируются кодексом налоговой системы, а также общепринятыми в регионе законами.

Именно в этом Кодексе подробно объяснено какие категории граждан освобождаются от налога, в каком размере начисляются льготы, а также, в какие сроки нужно выплатить положенный транспортный налог.

Льготы по транспортному налогу и ставки по процентам также устанавливаются на региональном уровне. Время от времени данные законодательные акты изменяются и особым образом дополняются.

Последние изменения, которые были отнесены к ставкам транспортного налога, произошли не так давно и считаются общепринятыми для 2019 года.

Юридические лица

| № п/п | Условие | ИП | Организация |

| 1 | В качестве режима налогообложения выбраны |

УСН, ЕСХН, ЕНВД либо патент (только для ИП) |

|

| 2 | Имущество используется | В рамках предпринимательской деятельности | На праве собственности компании |

| 3 | Особые условия | Есть в наличии документы, подтверждающие использование имущества в работе (договор аренды, договор с поставщиками, платежные документы и т. д.) | Стоит на балансе предприятия |

Однако заметим, что начиная с 01.01.2015 индивидуальные предприниматели и фирмы на спецрежимах должны платить налог с принадлежащего им имущества исходя из кадастровой стоимости.

Согласно ст. 207 НК РФ, плательщиками налога на доходы физических лиц (НДФЛ) являются резиденты РФ, которые получают доходы на территории страны и за ее пределами, и иностранцы, получающие доход на территории РФ.

Из положений НК РФ следует, что от уплаты НДФЛ освобождены следующие виды доходов физлиц:

- декретные пособия;

- пенсии;

- стипендии;

- гранты;

- алименты;

- компенсационные выплаты;

Дополнительные преференции, связанные с этим налогом, выражаются в форме вычетов. Это суммы, на которые уменьшается фискальная база, рассчитываемая для гражданина за текущий период.

В НК РФ предусмотрены:

- стандартные вычеты. Положены лицам, имеющим несовершеннолетних детей;

- социальные. Действующие для тех, кто оплачивал лечение, обучение себе или близким родственникам;

- имущественные. Для граждан, приобретающих собственное жилье;

- профессиональные. Положены представителям определенных профессий.

Это региональное бюджетное обязательство, поэтому список лиц, освобожденных от уплаты транспортного налога, определяется властями субъектов РФ. В него входят следующие категории граждан:

- многодетные семьи;

- пенсионеры;

- участники военных действий;

- военнослужащие на пенсии;

- лица с ограниченными возможностями;

- обладатели госнаград;

- родители детей с инвалидностью.

Действующее законодательство дает властям регионов право устанавливать «налоговые каникулы» для индивидуальных предпринимателей, если они соответствуют следующим критериям:

- впервые зарегистрировали ИП после принятия нормативного акта об освобождении от налогов;

- выбрали в качестве фискального режима «упрощенку» или патентную систему;

- работают в сфере производства, оказания бытовых или социальных услуг, науки.

Если предприниматель отвечает перечисленным критериям и в регионе его регистрации принят соответствующий закон, он может рассчитывать на полное освобождение от уплаты налогов на два года.

Если ИП использует УСН, для оформления «налоговых каникул» ему не нужно подавать документы. Он не платит налог, а по итогам года сдает декларацию со ставкой 0%. Если он переходит на патентную систему, то в заявлении указывается ставка 0% и номер статьи регионального нормативного акта, дающего ему право на освобождение от бюджетных обязательств.

Местные льготники

Возможность предоставления льгот по земельному налогу предусмотрена местным законодательством (на уровне принимаемых актов муниципальных образований). Льгота возможна не только в виде полного освобождения от уплаты налога обозначенного круга налогоплательщиков, но также и в виде определения суммы, которая не будет облагаться земельным налогом.

Рассмотрим основные виды льгот по уплате земельного налога, предоставленных законом города Москвы.

Полностью освобождены от уплаты земельного налога так называемые специальные субъекты, которые в основе своей деятельности выполняют определенные управленческие функции, а именно органы государственной власти и местного самоуправления, автономные, бюджетные и казенные учреждения, государственные научные центры РФ и другие. При этом в норме закреплена необходимость того, чтобы льготируемые земельные участки использовались для выполнения возложенных функций.

Льгота для организаций, привлекающих труд инвалидов, также включена в местный закон. Вместе с тем ее положения более благоприятны для налогоплательщиков, поскольку общее количество инвалидов в сравнении с федеральной нормой снижено и составляет 50 процентов. С другой стороны норма конкретизирована и указано, что при подсчете количества инвалидов те лица, которые работают по совместительству или привлекаются не по трудовым договорам, не учитываются.

Если земельный участок сдается в аренду, то применение льготы не предусмотрено.

Что касается физических лиц, то они, как правило, полностью не подлежат освобождению от уплаты земельного налога. Вместе с тем при расчете налогов база может быть скорректирована в сторону уменьшения. Например, в законе города Москвы по земельным участкам предоставляется вычет в размере миллиона рублей особым категориям, таким как инвалиды, многодетные семьи, чернобыльцы и другие.

Как видим, перечень льгот на уровне города Москвы не является достаточно широким, как правило, они относятся к определенным видам организаций. Вместе с тем, налогоплательщикам рекомендуется обращаться к редакциям законов тех регионов, где расположены земельные участки, для уточнения существующих льгот.

Но есть еще несколько особенностей, которые необходимо в обязательном порядке учесть. На региональном уровне тоже устанавливаются льготы по имущественному налогу. Некоторые города полностью освобождают льготников от платежа, а некоторые — частично.

Точный перечень местных льготников необходимо уточнять непосредственно в налоговых органах того или иного региона. Чаще всего к таким лицам относят:

- многодетные семьи;

- нуждающихся лиц.

Более точную информацию сообщают в каждом конкретном регионе. Кто освобожден от уплаты налога на недвижимость в Москве? Здесь правила позволяют пользоваться льготами только федерального уровня.

Запросы к недвижимости

На каждый вид имущества необходимо иметь право собственности, при его наличии имущество облагается налогом. Он должен уплачиваться за сооружения, даже если они не используются в настоящий момент или находятся в непригодном состоянии.

До года в законодательстве РФ существовал значительный перечень льгот при уплате налога на имущество.

Данный перечень был определён федеральным законом. В свою очередь, субъекты РФ имели право на издание собственных законодательных актов, дающих возможность другим гражданам получить освобождение от выплат или получение льгот.

Кроме этого, они могли изменять налоговые ставки, но только в сторону уменьшения. Это касается работающих и неработающих пенсионеров. Ставка налога устанавливается органами местного управления.

Она находится в зависимости от кадастровой стоимости собственности – чем выше стоимость, тем больше налоговая ставка. К заявлению необходимо приложить пенсионное удостоверение.

подтверждающее статус гражданина. Гражданин может направить своё заявление вместе с копией пенсионного удостоверения письмом по почте.

В самом заявлении указывается объект имущества, на который пенсионер желает получить послабление по выплатам.

Если гражданин не определился с выбором, то это за него сделают сотрудники налоговой службы.

Обычно выбирается та часть владений, которая имеет самую высокую кадастровую стоимость. О принятом решении гражданин оповещается письмом из инспекции. Со следующего календарного года действие закона вступает в силу.

После того как решение принято, в этом году гражданин не имеет право ничего изменять. Кроме того что пенсионеры освобождаются от имущественного налога, они имеют право на получение налогового вычета.

Важно: оформить освобождение от налога можно только при определенных обстоятельствах. Собственник-льготник должен соблюсти несколько условий для того, чтобы за ним было закреплено право на получение бонусов от государства. Их не так много.

Основные запросы к недвижимости, освобождаемой от налогообложения, следующие:

- имущество должно находиться в собственности у льготника-заявителя;

- объект налогообложения не используется для получения прибыли.

Больше никаких существенных требований нет. Если льготник не использует недвижимость как средство обогащения, он имеет право на освобождение от имущественного налогового платежа.

Элитные объекты

Иногда бывают случаи, при которых гражданин имеет несколько квартир или домов. Как поступить в таком случае?

Понятно, кто освобожден от уплаты налога на недвижимость в России. Но это вовсе не значит, что льготники ни при каких условиях не расплачиваются с государством. Наличие особых прав имеет определенные ограничения.

Все, кто освобожден от уплаты налога на недвижимость, могут реализовывать свое право на бонус только в отношении одного объекта налогообложения в каждой категории. Как это понимать?

Если льготник обладает несколькими квартирами, он может освободиться от уплаты налога только на одну из них. Какую именно? Этот выбор государство оставляет за собственником имущества.

Что еще нужно знать перед обращением в налоговую? Понятно, кто освобожден от уплаты налога на недвижимость. Основные нововведения в НК РФ установили особые льготы для всех собственников имущества. Речь идет о стандартном вычете, используемом при расчете платежа. Но о нем немного позже.

Для начала необходимо запомнить, что любые льготы не предоставляются на дорогостоящее имущество. Элитной недвижимостью считаются объекты с кадастровой стоимостью не меньше 300 миллионов рублей.

Что это значит? Даже если собственник относится к тем, кто освобожден от уплаты налога на недвижимость, но при этом владеет элитной собственностью, право на льготу у него отбирают. Придется платить полную стоимость начисленного долга.

Для «молчунов»

А как быть, если гражданин имеет в собственности несколько единиц имущества одного типа и заявляет о льготах, но в заявлении не указывается конкретный объект, освобождаемый от платежа? Неужели льгота сгорает?

Вовсе нет. Если лица, освобождаемые от уплаты налога на недвижимость, не указывают в заявлении объект налогообложения, это за них сделает государство. Можно не беспокоиться по этому поводу — гражданина освободят от налога на имущество с большей кадастровой стоимостью. Такие правила действуют в России на сегодняшний день.

Запросы к недвижимости

Льготников освободят от уплаты земельного налога за их шесть соток, а просроченную задолженность по налогам ликвидируют, причем как для обычных граждан, так и для индивидуальных предпринимателей. «РГ — Неделя» выяснила, как будут выполняться подписанные президентом законы.

Напомним, отвечая на вопрос о том, будут ли повышены налоги после мартовских выборов президента, Владимир Путин сообщил, что до конца 2018 года налоги точно расти не будут. Что касается земельного налога, который при переходе на расчет от кадастровой стоимости вырос многократно, президент рассудил, что власти на местах перегнули палку.

Так и вышло. Закон включил пенсионеров в список граждан, которые имеют право на налоговый вычет по земельному налогу с участка размером шесть соток. Эта льгота заменила действовавший ранее вычет в размере десять тысяч рублей — он был доступен инвалидам I и II групп, Героям Советского Союза и РФ, «чернобыльцам» и ряду других категорий.

Наконец объявлена и налоговая амнистия: решено простить гражданам непогашенную задолженность по ряду налогов на физических лиц

Вычет с шести соток граждане получат уже за 2017 год. По сути им могут воспользоваться владельцы участка любого размера. К примеру, если площадь земли 20 соток, то налог будет исчислять с 14, а если шесть соток, то сумма земельного налога будет равна нулю. Льгота применима лишь к одному участку конкретного лица.

Наконец объявлена и налоговая амнистия: решено простить гражданам непогашенную задолженность по ряду налогов на физических лиц. Эти послабления коснутся около 42 миллионов человек, которые в целом задолжали государству около 41 миллиарда рублей.Президент предложил также «простить» и налоговую задолженность предпринимателям, включая начисленные на них штрафы и пени.

Речь идет о списании фактически безнадежной недоимки, и если мера будет разовая, то это никак не скажется на налоговой дисциплине в стране, отмечали опрошенные «Российской газетой» эксперты. А так как подавляющая часть этих долгов безнадежна, ни о каких потерях для федерального бюджета речь не идет, полагают они.

Экспертное мнение

Людмила Дуканич, профессор кафедры международной коммерции Высшей школы корпоративного управления (ВШКУ) РАНХиГС:— Надо учесть: обычные граждане, имеющие земельные участки в дачных товариществах, в список тех, кто освобожден от уплаты земельного налога, не входят.

Еще один нюанс — средства от уплаты земельного налога шли в муниципальные бюджеты, многие из которых испытывают большой недостаток финансовых средств. И, возможно, надо подумать, как компенсировать выбытие этих сумм из их доходной части. Об этом сообщает Рамблер.

- Герои Советского Союза и Герои РФ, а также лица, награжденные орденом Славы трех степеней;

- инвалиды I и II групп инвалидности, инвалиды с детства;

- участники Гражданской войны, ВОВ, других боевых операций по защите, а также ветераны боевых действий;

- лица, имеющие право на получение социальной поддержки в соответствии с Законом РФ от 15 мая 1991 года N 1244-1 и Федеральным законом от 26 ноября 1998 года N 175-ФЗ;

- военнослужащие, а также граждане, уволенные с военной службы по достижении предельного возраста, состоянию здоровья или в связи с организационно-штатными мероприятиями, имеющие общую продолжительность военной службы 20 лет и более;

- члены семей военнослужащих, потерявших кормильца;

- пенсионеры, а также лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), которым выплачивается ежемесячное пожизненное содержание;

- физические лица, получившие или перенесшие лучевую болезнь;

- физические лица — в отношении земельных участков, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства, на которых расположены хозяйственные строения или сооружения, площадь каждого из которых не превышает 50 квадратных метров, и некоторые другие категории граждан. Об этом сообщает Рамблер.

Налоговое бремя с каждым годом возрастает, учитывая, что налог платится с кадастровой стоимости, которая регулярно пересматривается и достаточно часто соотносится с рыночной. Налогоплательщики при исчислении налога не должны забывать, что предусмотрены определенные льготы. Их перечень не является широким, однако о них нужно знать.

Налоговые льготы, которыми предусмотрено освобождение от уплаты земельного налога, закреплены как Налоговым кодексом, так и местным законодательством.

Так, чтобы проверить, имеется ли обязанность по уплате налога или нет, необходимо обратиться к статье 395 Налогового кодекса. Как правило, федеральным законодательством предоставлены льготы в отношении особых субъектов, к которым налогоплательщики в основной своей массе обычно не относятся. Рассмотрим круг лиц, которые освобождены от уплаты налога.

Также следует учесть, что льгота предусмотрена Налоговым кодексом и в отношении отдельных категорий физических лиц (ст. 391 Налогового кодекса). Так, при расчете налога его база может быть уменьшена на сумму 10 тысяч рублей для отдельных категорий граждан (инвалиды, чернобыльцы и др.).

Учитывая высокую кадастровую стоимость земельных участков, применение указанной льготы не окажет серьезного влияния на размер налога, тем не менее указанная льгота существует. И при получении налогового уведомления на уплату налога физическим лицам следует уточнить, была ли применена льгота. Важно помнить, что для подтверждения льготы налоговому органу необходимо представить необходимые документы, поскольку автоматически она не применяется.

— учреждения;

— земельные участки, занятые государственными автомобильными дорогами;

— народные художественные промыслы.

Отдельно можно указать, что от уплаты земельного налога освобождены общественные организации инвалидов. Условием предоставления льготы является то, что количество инвалидов такой организации должно составлять не менее 80 процентов.

Также льгота может быть предоставлена организациям, чей уставный капитал сформирован вкладами указанных организаций. Однако в законодательстве предусмотрены дополнительные условия – численность инвалидов не менее половины от общего числа, а их фонд оплаты должен составлять 25 процентов и выше. Льгота не может быть применена в том случае, если такими обществами производятся определенные виды товаров (по утвержденному перечню), а также выполняются работы и оказываются услуги.

Кроме того, не платят земельный налог и резиденты особых экономических зон. При этом предоставление им льготы ограничено определенными сроками.

— резиденты особой экономической зоны (на пять лет);

— судостроительные организации (на десять лет);

— резиденты свободной экономической зоны (на три года).

Юридические лица

Налоговым законодательством установлены общефедеральные и местные льготы на налог на квартиру. Это значит, что граждане, которые входят в льготную категорию, освобождены от уплаты обязательного платежа.

Граждане, которые ранее освобождались от уплаты налога, не должны вносить его и сейчас, если льготное основание у них осталось. Они уже освобождены от внесения обязательных платежей и дополнительных документов от них органам власти не требуется.

- герои СССР и России, которые имеют книжку Героя;

- граждане, имеющие орден Славы и орденскую книжку;

- инвалиды детства, а также первой и второй групп на основании справки с медучреждения;

- участники боевых действий, военных операций во времена Советского Союза, имеющие соответственное удостоверение;

- военные, занимавшие штатные должности в военный период;

- участники обороны городов во времена войны;

- лица, пострадавшие при чернобыльской катастрофе, подвергшиеся облучению на объедении «Маяк» и получивших дозу радиации вследствие проведения ядерных испытаний в Семипалатинске;

- военные, уволенные со службы по возрасту, имеющие стаж более 20 лет, подтверждённый удостоверением или справкой с воинской части;

- непосредственные ликвидаторы аварий и участники испытаний ядерной техники, в том числе, ставшие в результате этой деятельности инвалидами;

- нетрудоспособные граждане, являющиеся членами семей, утративших кормильца вследствие исполнения им воинского долга на основании представления справки о гибели лица;

- пенсионеры и граждане, получающие ежемесячную прибыль в виде пожизненного содержания, приносят в налоговую службу пенсионное удостоверение или документ, на основании которого они получают денежные средства;

- участники военных операций в Афганистане;

- супруги и родители военных и государственных служащих, умерших при выполнении служебных поручений;

- граждане, использующие помещения для творческих целей (размещение галереи, пошив одежды, музейная деятельность);

- владельцы хозяйственных зданий и построек, площадью не более пятидесяти квадратов на основании технической документации.

О вычете

Все граждане-собственники недвижимости могут требовать от государства стандартный налоговый вычет по изучаемому платежу. Он направлен на уменьшение налоговой базы при расчетах.

Таким образом, можно рассчитывать на уменьшение кадастровой стоимости имущества на:

- 10 «квадратов» — комнаты;

- 20 квадратных метров — квартиры;

- 50 м2 — дома.

Недвижимые комплексы предусматривают вычет в 1 000 000 рублей. Больше никаких особенностей не предусматривается. Вычет полагается всем собственникам перечисленных объектов. Те, кто освобожден от уплаты налога на недвижимость (в СПБ или любом другом городе), при наличии у них нескольких объектов из одной категории, могут просить уменьшения налоговой базы. Таким образом, можно оформить и освобождение от налога, и уменьшение платежа для второй недвижимости.

Порядок оформления

Как обратиться за льготами? Что должен делать тот, кого государство освобождает от уплаты налогов на недвижимость?

Порядок действий прост. Необходимо:

- Написать заявление о предоставлении льготы. Освобождение от налогов — дело добровольное. Налоговые органы предоставляют данную возможность только после того, как собственник сам решит реализовать свое право.

- Собрать определенный пакет бумаг. Приложить документы вместе с копиями к заявлению.

- Подать письменный запрос на освобождение от платежа в налоговую службу. Гражданину необходимо обращаться либо в региональный отдел ФНС, либо в организацию по месту своей прописки.

Вот и все. Теперь остается только ждать. После проверки документов налоговые органы перестанут присылать соответствующие платежки гражданину. Если налог все равно пришел, можно вновь сходить в ФНС для выяснения причины начислений.

В 2019 году льготы предоставляются гражданам только по одному объекту недвижимости каждого вида. Если у человека в собственности имеется несколько квартир или гаражей, он имеет право самостоятельно выбрать, по какому из объектов он будет платить налог на льготных условиях.

Для получения льготы гражданину потребуется в срок до 1 ноября предоставить в налоговую службу заявление и документы, подтверждающие законность его прав на получение льготы.

В этом случае налог будет начисляться на более выгодных для человека условиях со следующего налогового периода.

Однако обратиться в отделение ФНС с целью получения налогового послабления гражданин имеет право в любое удобное для него время, т.к. льготирование населения носит изъявительный характер. Обращаться по данному вопросу можно в любое отделение ФНС.

Заявление

Заявление заполняется по установленной законом форме. В нем потребуется указать на каких правах гражданин просит предоставить ему возможность выплаты налога на льготных условиях.

Документы

Изменение в списке требуемой для предоставления в налоговый орган документации меняется довольно часто, однако основные пункты неизменны.

Основными документами являются:

- оригинал заявления;

- документы, которые подтверждают законность права получения льготы гражданином;

- пенсионное удостоверение при его наличии;

- документы, подтверждающие прохождения гражданином военной службы;

- свидетельства о браке и рождении ребенка, если на получение льготы претендуют семьи военнослужащих;

- любые иные доказательства законности прав на получение льготы.

Для уточнения дополнительного пакета документов необходимого для предоставления в каждом конкретном регионе человек должен обратиться в местный налоговый орган или уточнить информацию на электронных ресурсах.

Узнайте,

как рассчитать налог на имущество физических лиц

.

Как получить льготы по налогу на имущество организаций? Информация здесь.

Есть ли льготы военным пенсионерам по налогу на имущество? Подробности в этой статье.

К пакету собранных документов прилагается заявление, которое пишется от лица льготника. Иной человек может заниматься оформлением только по нотариально заверенной доверенности.

В заявлении человек указывает информацию о себе, о присутствующем в собственности транспортном средстве, а также обозначает основания для получения льгот.

Данный документ составляется в индивидуальной форме или заполняется на специальном бланке, который можно взять в налоговой организации.

Заявление требуется подавать строго в двух экземплярах. Один на три года остается в налоговой и на его основании принимается решение. Второй потребуется завизировать представителем инспекции, а потом дается на надежное хранение заявителю.

Это требуется, чтобы избежать разных недоразумений и вероятной потери документов. На рассмотрение заявки и на принятие решение у сотрудников налоговой может уйти примерно 10 дней.

Заявитель информируется относительно принятого решения, как правило, при помощи высланного по адресу заказного письма.

Если по истечении трех недель заявитель ничего не узнал результата своего обращения, потребуется обратиться в организацию налоговой инспекции повторно и предоставить представителю заявление и документы еще раз.

Временные сроки льготного периода

Когда гражданин может требовать освобождения от обязательных платежей за имущество? В любое время. Человек, у которого есть основания для оформления льгот, способен обратиться за ними в ФНС тогда, когда посчитает нужным. Как уже было сказано, освобождение от налогов имеет изъявительный характер.

Тем не менее о некоторых ограничениях всего равно необходимо помнить. Для получения льгот в текущем году необходимо обратиться в ФНС с запросом до 1 ноября. Тогда налоговые органы сразу начнут реализовывать положенные гражданину права — предоставят или полное, или частичное освобождение от налога. В противном случае изменения начнутся со следующего года.

Кто не платит транспортный налог

От уплаты транспортного налога могут быть освобождены не только пенсионеры, но также организации.

К категории данной техники можно отнести:

- все виды комбайнов;

- трактора;

- специализированные машины;

- средства для перевозки скота и птицы;

- устройства для внесения удобрений;

- механизированные средства для оказания ветеринарной помощи животным.

Все остальные моменты по организациям и предприятиям регламентируются уже на региональном уровне. Это могут быть разные некоммерческие организации, специальные городские службы – пожарная, скорая и полиция.

Разные бюджетные организации, которые занимаются обслуживанием интернатов, школ и детских садов. Техника дорожных служб, транспорт инвестиционных проектов и так далее.

Более точный список по организациям можно получить в отделении налоговой службы или на официальном сайте той или иной компании и предприятия.

Местные органы власти вправе устанавливать дополнительные категории граждан, для которых вводятся налоговые льготы. Это могут быть матери-одиночки, многодетные семьи, граждане с низким доходом.

Льготные категории освобождаются от внесения налоговых платежей. Для них ставка составляет ноль процентов. Льготы делятся на общефедеральные и местные. Желательно уточнить актуальный перечень лиц, которым положено освобождение от налога, в муниципалитете.

В соответствии с законодательством транспортный налог относится к категории региональных, поэтому здесь следует выделить два основных момента

В соответствии с законодательством транспортный налог относится к категории региональных, поэтому здесь следует выделить два основных момента: налог устанавливается статьей 28 НК РФ и действует на территории субъектов на основании регионального законодательства.

Таким образом, величина транспортного налога на территории различные субъектов неодинакова, как и льготы, предоставляемые гражданам при его уплате.

Согласно статье 357 НК РФ налогоплательщиками данного налога являются обладатели транспортного средства, зарегистрированного в установленном порядке. К таким устройствам относятся:

- легковые и грузовые автомобили;

- мотороллеры, мотоциклы;

- снегоходы;

- гидроциклы;

- яхты;

- вертолеты, самолеты.

Для обладателей нескольких транспортных средств налоговая база определяется по каждому из них в отдельности. В то же время существуют и устройства, которые налогообложению не подлежат: например, обычные весельные лодки или с мотором мощностью до 5 лошадиных сил. Полный перечень таких транспортных средств приведен в пункте 2 статьи 358 НК РФ.

Сведения о владельцах транспорта в налоговую направляют органы, занимающиеся регистрацией данных средств.

В соответствии с Налоговым Кодексом пенсионеры не относятся к льготникам – категории лиц, имеющей право на получение скидок по уплате транспортного налога. В то же время статья 356 НК РФ гласит, что такие льготы могут предоставляться пенсионерам на основании региональных нормативно-правовых актов.

Льготы по уплате налога зависят от технических характеристик имеющегося транспорта, а также количества его единиц в собственности.

В некоторых регионах пенсионерам предоставляется несколько вариантов льгот и право выбора наиболее выгодных. Однако в любом случае от налога освобождается лишь одно транспортное средство.

Согласно законодательству ставки по транспортному налогу устанавливаются по каждому виду ТС в зависимости от:

-

На размер налога прямое влияние оказывает налогооблагаемая база и ставка самого налога

мощности двигателя (на одну лошадиную силу);

- тяги реактивного двигателя (на один килограмм силы тяги);

- валовой вместимости ТС (для несамоходных водных видов транспорта – на одну регистровую тонную; в отношении остальных водных видов и воздушных средств – на единицу транспорта).

На размер налога прямое влияние оказывает налогооблагаемая база и ставка самого налога. При этом расчет производится исходя из количества месяцев, в течение которых гражданин являлся официальным обладателем данного транспортного средства.

Базовые ставки устанавливаются НК РФ, однако согласно пункту 2 статьи 361 данного документа их размер может быть изменен региональными законами (но не более, чем в 10 раз). В то же время существует исключение, касающееся легковых автомобилей мощностью до 150 лошадиных сил – по ним размер установленных ставок не может быть уменьшен местными законодательными актами.

Размер базовых ставок определен пунктом 1 статьи 361 НК РФ.

Например, в зависимости от мощности автомобиля базовая ставка может быть следующей:

- до 100 лошадиных сил: 2,5 рубля;

- от 100 до 150 лошадиных сил: 3,5 рубля;

- от 150 до 200 лошадиных сил: 5 рублей.

Наиболее высокими ставками облагаются:

- яхты мощностью свыше 100 лошадиных сил: 40 рублей;

- гидроциклы мощностью больше 100 лошадиных сил: 50 рублей;

- автобусы мощностью более 200 лошадиных сил: 10 рублей;

- грузовые автомобили мощностью свыше 250 лошадиных сил: 8 рублей.

Необходимые документы

Для получения денежных льгот по налогу потребуется в налоговую предоставить следующие документы и справки:

- паспорт и его копию страниц, где обозначена информация о человеке, то есть фото и личные данные, а также социальный статус и место регистрации;

- ИНН;

- ПТС, а также свидетельство, подтверждает постановку средства передвижения на учет;

- бумаги, подтверждающие право на льготы – удостоверение ветерана, пенсионное свидетельство, а также справка из больницы об инвалидности.

Это общий для всех льготников пакет документов. Он может быть дополнен в зависимости от категории льготников, к которой отнесен гражданин.

Например, родителю многодетной семьи нужно получить справку от социальной защиты, для ветеранов обязательным является получение справки, полученной в военкомате.

Собранные документы на оформление и получение льготы по налогу или по его полному освобождению потребуется предоставить в местную региональную организацию, туда где прописан человек. Адреса всех организаций также можно найти на сайте с официальной информацией ФНС.

Пенсионеры освобождены от уплаты налога на недвижимость, как и остальные федеральные льготники. Об этом уже было сказано раньше. Какие документы могут пригодиться гражданину для реализации предоставленного права?

Список запрашиваемых бумаг меняется в зависимости от категории, к которой принадлежит собственник. В целом от гражданина требуют:

- заявление (оригинал);

- удостоверение личности (нужен паспорт);

- документ, удостоверяющий права гражданина на то или иное имущество (выписки, свидетельства);

- пенсионное удостоверение (если есть);

- военный билет (обязателен для мужчин);

- свидетельство о браке/рождении детей (для семей военных);

- справки об инвалидности;

- любые иные доказательства принадлежности к льготной категории граждан.

На самом деле все не так трудно, как кажется. Отныне понятно, кто освобожден от уплаты налога на недвижимость физических лиц. Запомнить федеральных льготников не так уж и трудно. А о региональных бонусах нужно спрашивать в каждом городе России отдельно. Не исключено, что в том или ином регионе многодетные семьи могут получить не скидку при оплате налога на собственность, а полное освобождение от него.